تعد افضل صناديق الاستثمار في البورصة أو ETFs طريقة سهلة لبدء الاستثمار. حيث أن صناديق الاستثمار المتداولة (ETF) سهلة الفهم إلى حد ما ويمكن أن تحقق عوائد رائعة بدون الكثير من النفقات أو الجهد. إليك ما يجب أن تعرفه عن تداول الصناديق الاستثمارية وكيفية اختيار افضل الصناديق الاستثمارية للمبتدئين في هذا الدليل، وكيفية عملها، وكيفية شرائها ونسبة الربح في صناديق الاستثمار.

صناديق الاستثمار المتداول في البورصة، تسمح للمستثمرين بشراء العديد من الاسهم أو السندات في وقت واحد، مما يخفف عليهم عناء البحث وتكلفة الاختيار الخاطئ للأسهم، إضافة إلى تحقيق التنويع الأفضل للمحفظة الاستثمارية خصوصاً أن صناديق الاستثمار المتداولة حالياً أصبحت تغطي كافة رغبات وتفضيلات المستثمرين. يشتري المستثمرون اسهم الصناديق، ويتم استخدام الأموال للاستثمار وفقاً لهدف معين. على سبيل المثال، إذا اشتريت صندوق ستاندرد آند بورز، فسيتم استثمار أموالك في 500 شركة في هذا المؤشر.

أحد الأسئلة الشائعة هو كيف تختلف افضل الصناديق الاستثمارية المتداولة في البورصة عن افضل الصناديق الاستثمارية المشتركة، حيث أن المبدأ الأساسي هو نفسه.

الفرق الرئيسي بين هذين النوعين من أدوات الاستثمار هو كيفية شرائها وبيعها. يتم تسعير افضل الصناديق الاستثمارية المشتركة مرة واحدة في اليوم، وعادة ما تستثمر مبلغاً محدداً بالدولار. يمكن شراء الأموال المتبادلة من خلال سمسرة أو مباشرة من المصدر، ولكن النقطة الأساسية هي أن الصفقة ليست فورية.

من ناحية أخرى، يتم تداول صناديق الاستثمار المتداولة في البورصة تماماً مثل الاسهم في البورصات الرئيسية مثل بورصة نيويورك و بورصة ناسداك. بدلاً من استثمار مبلغ محدد بالدولار، يمكنك اختيار عدد الاسهم التي ترغب في شرائها. نظراً لأنها تتداول مثل الاسهم، تتقلب اسعار صناديق الاستثمار ETF بشكل مستمر طوال يوم التداول، ويمكنك شراء اسهم أفضل صناديق الاستثمار ETFs كلما كان سوق الاسهم مفتوحاً.

تعمل شركات الوساطة مثل شركة CAPEX كوسيط مالي مرخص ومنظم ومسجل في الاسواق المالية العالمية من قبل هيئة تنظيم الخدمات المالية في سوق أبو ظبي العالمي (ADGM) (ترخيص رقم 190005) وتمكن المستثمرين من تداول الصناديق دون الحاجة إلى التواجد في قاعة التداول بأنفسهم. هل تعلم أنه يمكنك البدء في تداول صناديق الاستثمار المتداولة بمبلغ 250 دولار فقط؟ ابدأ اليوم!

إذا كنت مستعداً لبدء تداول صناديق الاستثماري المتداولة اليوم، فإليك 3 خطوات يجب اتباعها:

قبل أن نتقدم إلى أبعد من ذلك، هناك بعض المفاهيم التي من المهم معرفتها قبل تداول الصناديق الاستثمارية الأولى.

بالإضافة إلى التدفق الهائل للأصول، هناك موضوعان كبيران ناشئان في عالم صناديق الاستثمار المتداولة المدارة بنشاط وهما المصدرون الذين يقدمون إصدارات صناديق الاستثمار المتداولة من الصناديق المشتركة النشطة الناجحة سابقاً، بالإضافة إلى تحويل تلك الصناديق إلى هيكل صندوق استثمار متداول.

في السيناريو الأخير، يعد مستشاري صندوق الأبعاد (DFA) أحد القادة، حيث قاموا بالفعل بتحويل العديد من الصناديق المشتركة المدارة بالضرائب إلى صناديق الاستثمار المتداولة. تخطط الشركة للمزيد من الشيء نفسه مع محفظة القيمة الدولية DFA المدارة بالضرائب و T.A. من المقرر أن تتحول حافظة الاسهم العالمية خارج الولايات المتحدة إلى صناديق الاستثمار المتداولة.

في أواخر العام الماضي، قالت DFA إنها تخطط لستة صناديق استثمار مشتركة لتحويلها إلى صناديق استثمار متداولة هذا العام، مع تحديد الأربعة الأولى في يونيو. محفظة القيمة الدولية DFA المُدارة من الضرائب و T.A. يمكن أن تنضم محفظة الاسهم الأساسية العالمية خارج الولايات المتحدة إلى المجموعة الرباعية الأولية في سبتمبر.

وفقاً للمصدر، "يتمثل الهدف الاستثماري لمحفظة القيمة الدولية في DFA المدارة بالضرائب في تحقيق زيادة طويلة الأجل في رأس المال مع تقليل ضرائب الدخل الفيدرالية على العائدات".

في أواخر شهر مارس، أصبح Guiness Atkinson من مؤسسة جينيس أتكينسون للصناديق المشتركة أول راعي للصناديق المشتركة يقوم بتحويل منتجات الصناديق المشتركة إلى صناديق الاستثمار المتداولة، وذلك من خلال SmartETFs Dividend Builder (DIVS) و SmartETFs Asia Pacific Dividend Builder (ADIV) - زوج من الصناديق المُدارة بنشاط استراتيجيات نمو الأرباح.

وفقاً لتقرير كلير بالنتاين من بلومبرج: "انخفاض التكاليف بشكل عام وسهولة الوصول والمزايا الضريبية تعني أن صناديق الاستثمار المتداولة تجذب الأصول بعيداً عن الصناديق المشتركة لسنوات، وقد تكون تحويلات هذا الأسبوع بداية موجة". استحوذت صناعة صناديق الاستثمار المتداولة الامريكية على ما يقرب من 500 مليار دولار العام الماضي، بينما خسرت الصناديق المشتركة حوالي 362 مليار دولار، وفقاً للبيانات التي جمعتها بلومبرج. وقد ساعد ذلك في رفع إجمالي أصول صناديق الاستثمار المتداولة من حوالي 4 تريليون دولار في هذا الوقت في عام 2020. "

مع نمو صناديق الاستثمار المتداولة بوتيرة اعلى من جمع الأصول المنفرةد هذا العام وتطلع مُصدرو الصناديق المشتركة إلى مواكبة ذلك، فمن المحتمل أن يتطلع المزيد من المُصدرين للدخول إلى ساحة صناديق الاستثمار المتداولة.

هل يمكنك التقاعد وتحصيل الثروة عبر اختيار أفضل صناديق الاستثمار المتداولة لوحدها؟ الجواب البسيط هو نعم، إليك السبب. من الاعتقاد الشائع أن المستثمرين يصبحون أثرياء عن طريق اختيار الاسهم الفردية والتغلب على السوق. في حين أن هذا يمكن أن يكون صحيحاً، فإن انتقاء الاسهم ليس هو المسار الوحيد للمستثمرين لبناء الثروة. يمكن أن تجعلك أفضل صناديق الاستثمار المتداولة مليونيراً، على الرغم من أن العديد منها لم يتفوق على السوق أبداً. في الحقيقة، يوفر السوق الأوسع إمكانات نمو كافية لبناء صندوق تقاعد يحقق لك الاستقرار عند التقاعد. اتبع القواعد الأربعة أدناه لتسخير تلك القوة السوقية وتحقيق أهداف ثروتك دون الحاجة إلى اختيار سهم واحد.

صناديق الاستثمار المتداولة لها نفقات إدارية تنقلها إلى المستثمرين. هذه النفقات تخفف من عوائد محفظة الأوراق المالية الأساسية. إذا اخترت افضل صناديق الاستثمار المتداولة الفعالة من حيث التكلفة، فإن جزءاً أكبر من ارباح صناديق الاستثمار يتدفق إلى صافي ارباحك.

نسبة المصروفات هي المقياس الذي ستستخدمه لمقارنة الصناديق من حيث كفاءة التكلفة. سترى هذا الرقم مقدماً كنسبة مئوية يمثل جزءاً بسيطاً من 1٪، ولنقل 0.10٪. نسبة المصروفات 0.10٪ تعادل مصروفات قدرها 10 دولارات لكل 10000 دولار استثمرتها.

بعض صناديق المؤشرات المتداولة لديها نسب نفقات قريبة من الصفر. iShares Core S&P 500 ETF و Vanguard S&P 500 ETF، على سبيل المثال، كلاهما لهما نسب نفقات تبلغ 0.03٪.

تخصيص الأصول يكون في تكوين محفظتك عبر فئات الأصول المختلفة، مثل الاسهم والسندات. توفر الاسهم اسهم عائداً مجزياً مع بعض المخاطر، بينما توفر السندات الاستقرار. يمكنك المزج بين الاثنين لموازنة المخاطر والعوائد في محفظتك.

نظراً لأنك تستهدف أن تكون ثرياً عند طريق التقاعد، فستحتاج إلى نسبة مئوية أعلى من صناديق الاستثمار المتداولة في البورصة مقابل صناديق الاستثمار المتداولة في السندات. إذا كان التقاعد لا يزال بعيداً عنك لعقود ويمكنك التعامل مع بعض التقلبات، فيمكنك الاحتفاظ بما يصل إلى 90٪ من أموال الاسهم. ابدأ بنسبة أقل إذا كان التقاعد في غضون 15 عاماً أو إذا كان تقلب سوق الاسهم يجعلك متوتراً.

لجمع ثروة عبر صناديق الاستثمار المتداولة، يجب أن تستثمر بسخاء وباستمرار لعقود. توضح الأرقام أدناه المساهمات الشهرية المطلوبة للوصول إلى مليون دولار في جداول زمنية مختلفة.

تفترض جميع السيناريوهات متوسط نمو سنوي قدره 6٪، وهو أقل قليلاً من متوسط سوق الاسهم طويل الأجل بعد التضخم. يجب أن يكون معدل النمو هذا قابلاً للتحقيق على مدار أكثر من 20 عاماً في محفظة تقاعد ثقيلة على صناديق الاستثمار المتداولة.

يمكنك أن ترى أن المساهمة الشهرية تصبح غير قابلة للإدارة إذا انتظرت وقتاً طويلاً لبدء الاستثمار. هذا هو جديتك لبدء هذه الخطة اليوم. حتى إذا كنت بعيداً عن التقاعد لمدة 30 عاماً ولا يمكنك المساهمة بمبلغ 1000 دولار شهرياً، فاستثمر ما تستطيع اليوم. يمكنك زيادة مساهمتك لاحقاً مع زيادة دخلك.

مهما حدث في سوق الأوراق المالية، التزم بالاستمرار في الاستثمار ومواصلة مساهماتك. إذا بدأت في التراجع عن المساهمات أو البيع لتجنب الخسائر، فقد لا تصل أبداً إلى هدف المليون دولار.

قد يبدو الأمر غير منطقي، ولكن البيع لتجنب الخسائر عادة ما يقلل من عوائدك. على سبيل المثال، ينخفض السوق، لذلك تبيع بسعر أقل للسهم لوقف النزيف. ثم تنتظر حتى يستقر السوق لإعادة الاستثمار. في هذه المرحلة، تقوم بإعادة شراء اسهمك بأسعار أعلى مما كانت عليه عندما قمت ببيعها. البيع بسعر منخفض والشراء بسعر مرتفع يؤدي إلى خسارة، مما يقلل من عوائدك على المدى الطويل.

إذا واصلت الاستثمار عندما يتجه السوق بشكل جانبي، فلا داعي للقلق بشأن موعد إعادة الاستثمار. أنت أيضاً تظل في وضع جيد للاستفادة عندما يتعافى السوق.

الخطوة 1: افتح حساب سمسرة.

ستحتاج إلى حساب سمسرة قبل أن تتمكن من شراء أو بيع افضل صناديق الاستثمار ETFs. تقدم غالبية السماسرة عبر الإنترنت الآن الاسهم بدون عمولات وتداولات افضل صندوق استثماري ETF، لذا فإن التكلفة ليست من الاعتبارات الرئيسية. أفضل مسار للعمل هو مقارنة ميزات ومنصات كل وسيط. إذا كنت مستثمراً جديداً، فقد يكون من الأفضل اختيار وسيط يقدم مجموعة واسعة من الميزات التعليمية، مثل ADSS، امانة كابيتال ولكن هناك العديد من الوسطاء الممتازين للاختيار من بينهم.

الخطوة 2: اختر افضل الصناديق الاستثمارية المتداولة الخاصة بك.

بالنسبة للمبتدئين، تعتبر صناديق المؤشرات السلبية عموماً أفضل طريقة للذهاب. صناديق المؤشرات أرخص من نظيراتها المدارة بنشاط، والحقيقة هي أن افضل الصناديق الاستثمارية المدارة بنشاط لا تتجاوز مؤشرها القياسي بمرور الوقت.

مع أخذ ذلك في الاعتبار، إليك قائمة افضل صناديق الاستثمار المتداولة، ووصفاً موجزاً لما يستثمره كل منهم، للمبتدئين الذين بدأوا للتو في بناء محافظهم.

الخطوة 3: دع افضل صندوق استثماري ETF أن يقوم بالعمل الشاق نيابة عنك.

من المهم أن تضع في اعتبارك أن افضل صناديق الاستثمار المتداولة مصممة بشكل عام لتكون استثمارات خالية من الصيانة. يميل المستثمرون الجدد إلى أن يكون لديهم عادة سيئة في التحقق من محافظهم الاستثمارية في كثير من الأحيان، والقيام بردود فعل عاطفية شديدة تجاه تحركات السوق الرئيسية. في الواقع، قد يحدث هذا مع المستثمر العادي ويتسبب في خسارة أمواله ويتعرض للضياع في اتخاذ قرارت التداول وقد يصعب عليه الالتزام في استرتيجيات التداول التي يعمل عليها، والإفراط في التداول عادة ما يكون هو السبب الرئيسي. لذا، بمجرد شراء اسهم افضل صناديق الاستثمار المتداولة العظيمة، فإن أفضل نصيحة هي تركها بمفردها والسماح لها بالقيام بما تنوي القيام به: تحقيق نمو استثماري ممتاز على مدى فترات طويلة من الزمن.

إذا كنت تفكر بالتقاعد المبكر وبحوزتك كمية وافرة من المال أو ترغب في التخطيط لدخول اولادك إلى الجامعة مرتفعة التكلفة، فقد تحت إلى الاستثمار مبكراً وبشكل آمن في أصول ذات معدلات نمو جيدة ومنخفضة المخاطر في نفس الوقت. إليك بعض من افضل الصناديق الاستثمارية الامريكية وغيرها:

يبدو حل الاستثمار SPDR S&P 500 Trust ETF متعدد الأغراض مثل خياراً جيداً للاستثمار لتحقيق هذه الغاية، وقيل الحقيقة، يمكنه بالتأكيد القيام بهذه المهمة. ولكن يمكن القول أن هناك خياراً أفضل لهذا الهدف المقيَّد بالوقت. إذا كنت تتطلع إلى بناء صندوق جامعي هادف في 18 عاماً فقط، ففكر في صندوق متوسط رأس المال مثل iShares Core S&P Mid-Cap ETF (NYSEMKT: IJH).

جاذبية صناديق المؤشرات أو صناديق الاستثمار المتداولة كأدوات استثمارية واضحة بما فيه الكفاية. غالبية الصناديق المدارة بنشاط أقل من أداء مؤشر ستاندرد آند بورز خلال أي إطار زمني محدد. العديد من مستثمري التجزئة الذين يحاولون اختيار الاسهم بأنفسهم يفشلون أيضاً في مطابقة أو التغلب على مؤشرات السوق الواسعة لنفس السبب - اختيار الاسهم هو عمل صعب.

ومع ذلك، فإن مؤشر ستاندرد آند بورز ليس هو المؤشر الوحيد الموجود. يغطي مؤشر S&P 400 Mid Cap مجموعة مختلفة تماماً من الاسهم.

تميل الشركات ذات القيمة السوقية المتوسطة - عادة ما تكون الشركات التي يتراوح رأس مالها السوقي بين 2 مليار دولار و 10 مليارات دولار - إلى إنشاء قواعد العملاء والإيرادات، وينتقل الكثير منها إلى سنوات نموها الأفضل. المستثمرون الذين يختارون مثل هذه الاسهم يدخلون في شركات خلال مرحلة نمو عالية من وجودهم.

بشكل عام، يشير أداؤهم بالتأكيد إلى أن هذا هو الحال. لقد تفوق مؤشر S&P MidCap 400 على مؤشر ستاندرد آند بورز بمتوسط نقطتين مئويتين سنوياً منذ عام 1994. هذا ليس كثيراً من "ألفا" في أي عام واحد. لكن الأشياء الصغيرة تصبح أشياء أكبر بكثير عندما يكون للنمو الوقت ليصبح تراكمياً على مدار سنوات. على مدار 27 عاماً، ارتفع مؤشر ستاندرد آند بورز بحوالي 800٪، بينما ارتفع مؤشر S&P MidCap 400 بنسبة 1400٪ تقريباً. من الواضح أن هذا تفاوت يستحق الاستفادة منه.

دعنا نقارن محفظتين استثماريتين افتراضيتين: واحدة تستثمر فقط من خلال صندوق مثل iShares Core S&P Mid-Cap ETF، بينما الأخرى تضع الأموال بانتظام في SPDR S&P 500 Trust ETF. بافتراض أن S&P MidCap 400 تحافظ على متوسط ربحها السنوي بنسبة 11.8٪ على مدى السنوات الـ 18 المقبلة، فإن الاستثمارات الثابتة البالغة 500 دولار شهرياً - في نهاية تلك الفترة - ستؤدي إلى سهم قيمته حوالي 370 ألف دولار. إن استثمار نفس المبلغ من المال بنفس الوتيرة في مؤشر ستاندرد آند بورز الذي يبلغ متوسط عائد أقل بنسبة 10.7٪ يمنحك فقط حوالي 326000 دولار. هذه بداية جيدة، لكنها قد لا تغطي جميع تكاليف كليتك إذا كنت تبحث عن كليات خاصة خارج الولاية.

المصدر: الرسم البياني الاسبوعي لسعر (صندوق IJH)، TradingView. نطاق البيانات: 22 مايو 2000 إلى 8 يونيو 2022. تم الإعداد في 8 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

أو يمكن للمرء أن ينظر إليها من زاوية مختلفة. إذا كنت محظوظاً بما يكفي لامتلاكك كمية كبيرة من النقود الإضافية في متناول اليد الآن بحيث يمكنك تخصيصها لتعليم أبنائك في المستقبل، فإن استثمار دفعة واحدة بقيمة 45000 دولار في مؤشر الشركات المتوسطة في الوقت الحالي سيكون - مرة أخرى، على افتراض أن تستمر معدلات النمو التاريخية - تنمو إلى 370.000 دولار بعد 18 عاماً من الآن. للحصول على تمويل جامعي بقيمة 370.000 دولار أمريكي بعد 18 عاماً من الآن باستخدام مؤشر ستاندرد آند بورز، ستحتاج إلى البدء بحوالي 55000 دولار اليوم.

من المهم الاحتفاظ بالاسهم الأمريكية الكبيرة، لكن العديد من أكبر الشركات المهيمنة حالياً تنمو ببطء. وهذا يجعل صندوق Vanguard هذا، الذي يوفر تعرضاً للشركات الأصغر مع إمكانية النمو بشكل كبير، افضل الصناديق الاستثمارية الامريكية للمستثمرين على المدى الطويل. وفقاً لمؤشر Russell 2000، يستثني هذا الصندوق الذي تبلغ قيمته 7 مليارات دولار أكبر 1000 شركة أمريكية ثم يبني محفظته مع 2000 سهم تالية بما في ذلك شركة الأحذية Crocs Inc. (CROX) وشركة الأدوية الصغيرة Biohaven Pharmaceutical Holding Company Ltd. (BHVN ) من بين أمور أخرى. ليس هناك ما يضمن نجاح الاسهم الفردية، ولكن هذا الصندوق بشكل جماعي يحتوي على عدد أكبر من الاسهم الصغيرة مع إمكانات صعودية كبيرة مقارنة بالصندوق الذي يحتوي على حيازات راكدة أكثر.

المصدر: الرسم البياني الاسبوعي لسعر (صندوق VTWO)، TradingView. نطاق البيانات: 20 سبتمبر 2004 إلى 8 يونيو 2022. تم الإعداد في 8 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

يعرض الصندوق هذا التعرض للاسهم العالمية مع "خارج الولايات المتحدة". النهج، بمعنى أنه يستثني الشركات الأمريكية ويملأ محفظته بكل شيء آخر. وتشمل أكبر المقتنيات عملاق المستهلك السويسري Nestle ADR (NSRGY) وشركة Toyota Motor Corp. (TM) اليابانية. أكبر ثلاث دول ممثلة بالنسبة المئوية هي اليابان بنسبة 17٪ والصين بنسبة 10٪ والمملكة المتحدة بنسبة 9٪.

المصدر: الرسم البياني الاسبوعي لسعر (صندوق VEU)، TradingView. نطاق البيانات: 5 مارس 2007 إلى 8 يونيو 2022. تم الإعداد في 8 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

صندوق دولي آخر له عدد كبير من المتابعين، يقدم عرض Vanguard للاسواق الناشئة هذا ما يقرب من 110 مليار دولار من الأصول الخاضعة للإدارة لتُصنف كواحدة من أكبر صناديق الاستثمار المتداولة في وول ستريت على الرغم من تركيزها القوي في الخارج. تشمل الدول الأولى في هذا الصندوق الصين وتايوان والهند والبرازيل. تمتلك ETF أكثر من 5200 شركة تتراوح من الاسهم الأصغر التي لا يمكنك الوصول إليها بسهولة عبر حساب الوساطة النموذجي في الولايات المتحدة إلى أسماء مثل شركة Taiwan Semiconductor Manufacturing Co. Ltd. (TSM)، أكبر صانع للرقائق على هذا الكوكب. إذا كنت ترغب في النظر إلى ما هو أبعد من الاسهم الكبيرة النموذجية في الاسواق المتقدمة، فإن VWO تناسبك.

المصدر: الرسم البياني الاسبوعي لسعر (صندوق VWO)، TradingView. نطاق البيانات: 14 مارس 2005 إلى 8 يونيو 2022. تم الإعداد في 8 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

يعتبر Vanguard High Dividend Yield ETF طريقة متحفظة للبقاء في الاسهم أثناء التقاعد. هذه مجموعة واسعة من أكثر من 400 من الاسهم الكبيرة في الغالب والتي تتميز بعوائد أعلى من أقرانها. تشتهر معظم المقتنيات الكبرى بارباحها - جونسون آند جونسون (JNJ) وإكسون موبيل (XOM) وبروكتر آند جامبل (PG) من بين العديد من Dividend Aristocrats في المجموعة.

VYM هو صندوق "محافظ" بسبب استراتيجيته. صندوق ستاندرد آند بورز (VOO)، على سبيل المثال، هو مزيج من النمو والقيمة، ويحصل على بعض عوائده من عائد متواضع (حالياً 1.9٪) وارتفاع الأسعار. Vanguard High Dividend Rend هو أكثر توجهاً نحو القيمة والارباح، مما يضحي بنمو الأسعار المحتمل من أجل توليد دخل أكبر.

المصدر: الرسم البياني الاسبوعي لسعر (صندوق VYM)، TradingView. نطاق البيانات: 20 نوفمبر 2006 إلى 8 يونيو 2022. تم الإعداد في 8 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

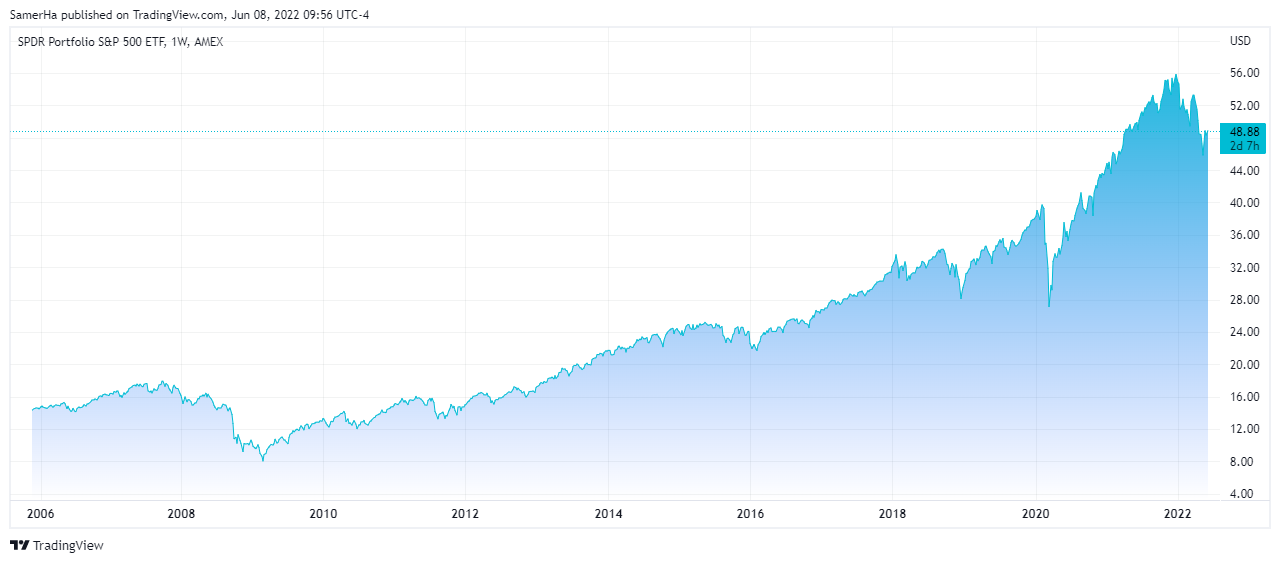

توفر صناديق SPDR Portfolio S&P 500 ETF التعرض لمؤشر ستاندرد آند بورز. كما تعرف، يشمل مؤشر ستاندرد آند بورز العديد من الشركات الأمريكية الكبيرة والمعروفة، والتي يطلق عليها غالباً "Blue Chips". يشمل مؤشر ستاندرد آند بورز العديد من الشركات الأمريكية الكبيرة والمعروفة، والتي يطلق عليها غالباً "Blue Chips"، بما في ذلك Johnson & Johnson و Apple و Microsoft و Amazon و Visa. هذه الشركات عبارة عن مقتنيات أساسية كبيرة في أي محفظة، ومع رسوم الإدارة المنخفضة للغاية لصندوق SPLG، إكتسب هذا الصندوق شعبية كبيرة بين المستثمرين طويلين الأجل نظراً للتوازن الذي يحققه.

المصدر: الرسم البياني الاسبوعي لسعر (صندوق SPLG)، TradingView. نطاق البيانات: 14 نوفمبر 2005 إلى 8 يونيو 2022. تم الإعداد في 8 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

يستثمر صندوق Invesco S&P 500 Equal Weight ETF في نفس الشركات التي تشكل معظم مؤشر S&P 500، لكنها تفعل ذلك بشكل مختلف قليلاً. بينما يتم ترجيح القيمة السوقية لصندوق S&P 500 النموذجي، تستخدم صناديق RSP استراتيجية وزن متساوية. بمعنى آخر، تسعى إلى امتلاك نفس المبلغ تقريباً في كل شركة في هذا المؤشر.

ويعد صندوق RSP من أفضل صناديق الاستثمار المتداولة من ناحية التنويع، كما هو الحال مع القيمة السوقية، تمثل أكبر 10 شركات (11 ورقة مالية بسبب فئات الاسهم المختلفة) ما يقرب من 30 ٪ من المؤشر. على النقيض من ذلك، في صندوق RSP، تمثل أكبر 10 حيازات أقل من 2.7 ٪ من حيازات الصندوق. وهذا يعني أن صندوق RSPأقل تعرضاً للتحديات التي تواجه أكبر الشركات في هذا المؤشر من صندوق S&P 500 النموذجي.

إنه يوفر فائدة التنويع بينما لا يزال يحمل نسبة نفقات متواضعة تبلغ 0.2٪، مما يعني أن مساهمي الصندوق يحصلون فعلياً على جميع عوائد امتلاك الاسهم الأساسية. بين نسبة المصروفات المتواضعة تلك والمحفظة المتنوعة لاسهم S&P 500، تستحق Invesco S&P 500 Equal Weight ETF النظر في تخصيص الاسهم لمحفظة التقاعد الخاصة بك.

المصدر: الرسم البياني الاسبوعي لسعر (صندوق RSP)، TradingView. نطاق البيانات: 5 مايو 2003 إلى 8 يونيو 2022. تم الإعداد في 8 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

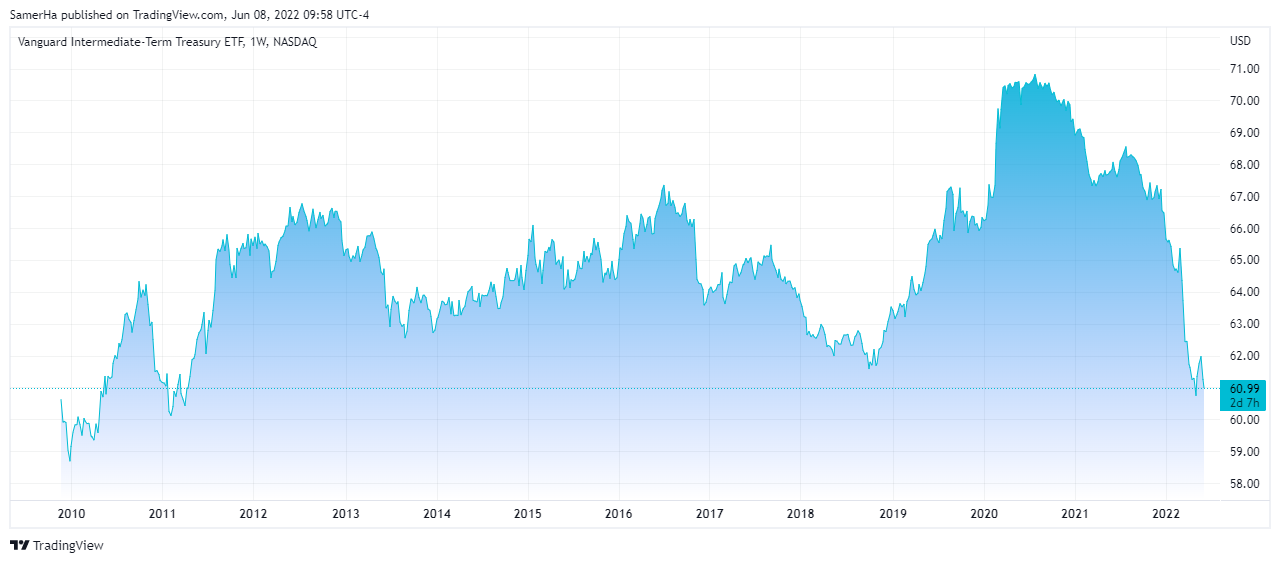

تستثمر صناديق Vanguard Intermediate-Term Treasury ETF عموماً في سندات الخزانة الأمريكية التي تستحق خلال ثلاث إلى 10 سنوات.

هذا الإطار الزمني مهم. كصندوق سندات متوسط الأجل، لا يمتلك السندات ذات تواريخ الاستحقاق الأقصر أو الأطول. يمكن أن يوفر هذا النطاق من ثلاث إلى 10 سنوات مكاناً رائعاً حيث تقدم السندات معدلات فائدة أعلى من السندات قصيرة الأجل ولكنها لا تنخفض في السعر تقريباً بقدر السندات طويلة الأجل عندما ترتفع الأسعار.

بالإضافة إلى ذلك، بما أن صندوق VGIT صندوق يمتلك سندات الخزانة، فإنه يواجه مخاطر تخلف عن السداد منخفضة نسبياً أو صفرية نظرياً. إذ يمكن للحكومة الأمريكية طباعة الدولار بينما تقترض بشكل عام في السندات المقومة بالدولار. في حين أن طباعة النقود يمكن أن يؤدي إلى التضخم، فإن هذا المزيج - إلى جانب قدرة الحكومة على فرض الضرائب - يوفر احتمالاً كبيراً للغاية لسداد ديون الخزانة الأمريكية.

على الرغم من أنه من غير المحتمل أن توفر سندات الخزانة متوسطة الأجل معدل عائد مرتفع بمرور الوقت، إلا أنها توفر استقراراً في التسعير أكثر مما توفره الاسهم. ومع نسبة نفقات غير جوهرية تقريباً تبلغ 0.05٪، يحصل المستثمرون في Vanguard Intermediate-Term Treasury ETF على مزايا امتلاك هذه السندات مقابل نفقات عامة منخفضة للغاية.

المصدر: الرسم البياني الاسبوعي لسعر (صندوق VGIT)، TradingView. نطاق البيانات: 14 نوفمبر 2009 إلى 8 يونيو 2022. تم الإعداد في 8 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

تعمل شركات الوساطة مثل شركة CAPEX كوسيط مالي مرخص ومنظم ومسجل في الاسواق المالية العالمية من قبل هيئة تنظيم الخدمات المالية في سوق أبو ظبي العالمي (ADGM) (ترخيص رقم 190005) وتمكن المستثمرين من تداول الاسيهم دون الحاجة إلى التواجد في قاعة التداول بأنفسهم. هل تعلم أنه يمكنك البدء في تداول صناديق الاستثمار المتداولة بمبلغ 250 دولار فقط؟ ابدأ اليوم!

الاستثمار في الاسهم عبر شركات التداول الموثوقة سوف يوفر لك إمكانية التداول على صناديق الاستثمار المتداولة وأي سهم مدرج ضمن سوق الاسهم الامريكي و سوق الاسهم الاوروبي وسوق الاسهم الاسيوي باستخدام الرافعة المالية التي تمكنك من فرصة استثمار مبلغ مالي بسيط في سوق الاسهم عبر افضل منصات التداول, تتطلب مهارة الاستثمار في صناديق الاستثمار المتداولة الكثير من الممارسة, اختبر اداء صناديق الاستثمار المتداولة باستخدام حساب التداول التجريبي المجاني الخالي من المخاطر على افضل منصات التداول ميتاتريدر 5, سوف يوفر لك خبراء عرب بيرغ كل الدعم والتوجيه والتعليم الذي تحتاجه لبدء عملية الاستثمار على صناديق الاستثمار المتداولة .

1. وارن بافيت | اغنياء العالم Warren Buffett

2. الاستثمار في الاسهم | كيفية شراء الاسهم | افضل معادلة للاسهم

3. جميع الاسهم | مؤشرات الاسهم | تعرف على مؤشرات جميع الأسهم

ابق على اتصال بالأسواق

عرب بيرغ ArabBerg هو مزيج لمجموعة من الخبراء المحترفين في مكان وزمان واحد، تُقدم أكاديمية عرب بيرغ مجموعة واسعة من الأبحاث والتحاليل وكل ما تحتاجه من الادوات الفنية والأساسية لبناء استراتيجيات تداول ناجحة عبر خبرات تمتد لأكثر من 22 عام في الأسواق الماليّة. عرب بيرغ هو أكثر من مجرد موقع للأبحاث والتحاليل - إنه شريك للتداول الناجح.