يهدف الاستثمار العقاري إلى الحصول على العوائد من استخدام أو تأجير العقارات أو الحصول على مكاسب من فروق الأسعار عند تداول الاصول العقارية,، وغالباً وما يدخل المستثمرون السوق العقاري على المدى الطويل. يمكن أن تضيف الاستثمارات العقارية التنويع إلى محفظتك - ويمكن أن يكون الدخول إلى السوق سهلاً مثل شراء صندوق استثمار عقاري او صندوق استثمار مشترك او متداول. إذا تم القيام بالاستثمار العقاري بشكل صحيح، يمكن أن يكون الاستثمار العقاري مربحاً، إن لم يكن مبهراً. يمكن أن يساعد في تنويع محفظتك الاستثمارية الحالية وأن يُكّون مصدر دخل إضافي. إن العديد من أفضل الاستثمارات العقارية لا تتطلب زيارة المستثمر لمكان الأصل الاستثماري. تابع القراءة معنا في هذا الدليل وتعرف على أفضل طرق الاستثمار العقاري وقواعد الاستثمار العقاري، سوف نتطرق بالتفصيل عن صناديق الاستثمار العقاري ونتعرف على لائحة صناديق الاستثمار العقاري الأفضل للاستثمار.

المشكلة هي أن العديد من المستثمرين الجدد لا يعرفون كيف تستثمر اموالك في العقارات. فيما يلي بعض من طرق الاستثمار العقاري بدءاً من التقليدية وصولاً إلى الاستثمار العقاري في سوق الاسهم، وعليه تستطيع في النهاية تحديد أفضل طريقه للاستثمار في العقارات.

إذا كنت سمعت عن خدمات شركات مثل Prosper و LendingClub - التي تربط المقترضين بالمستثمرين الراغبين في إقراضهم المال لتلبية الاحتياجات الشخصية المختلفة، مثل حفل الزفاف أو تجديد المنزل - فسوف تفهم الاستثمار العقاري عبر الإنترنت.

تربط هذه المنصات مطوري العقارات بالمستثمرين الذين يرغبون في تمويل المشاريع، إما من خلال الديون أو حقوق الملكية. يأمل المستثمرون في تلقي توزيعات شهرية أو ربع سنوية مقابل تحمل قدر كبير من المخاطر ودفع رسوم للمنصة. مثل العديد من الاستثمارات العقارية، هذه مضاربة ولا تتمتع بالسيولة - لا يمكنك تداولها بسهولة بالطريقة التي يمكنك بها تداول الاسهم.

المشكلة هي أنك قد تحتاج إلى المال لكسب المال. العديد من هذه المنصات مفتوحة فقط للمستثمرين المعتمدين، الذين حددتهم لجنة الأوراق المالية والبورصات بأنهم الأشخاص الذين كسبوا دخلاً يزيد عن 200000 دولار (300000 دولار مع الزوج) في كل عام من العامين الماضيين أو صافي ثرواتهم مليون دولار أو أكثر، لا يشمل المسكن الأساسي. البدائل لأولئك الذين لا يستطيعون تلبية هذا الشرط تشمل Fundrise و RealtyMogul.

العقارات السكنية هي عملياً أي مكان يعيش فيه الناس أو يقيمون فيه، مثل منازل الأسرة الواحدة والشقق السكنية ومنازل العطلات. يربح مستثمرو العقارات السكنية المال عن طريق تحصيل الإيجار (أو المدفوعات المنتظمة للإيجارات قصيرة الأجل) من مستأجري العقارات، من خلال القيمة المقدرة التي يتراكم عليها ممتلكاتهم بين وقت شرائها ووقت بيعها، أو كليهما.

يمكن أن يتخذ الاستثمار في العقارات السكنية عدة أشكال. يمكن أن يكون الأمر بسيطاً مثل استئجار غرفة احتياطية أو معقداً مثل شراء منزل وقلبه لتحقيق ربح.

العقارات التجارية هي مساحة مستأجرة أو مؤجرة من قبل شركة. يعتبر مبنى المكاتب المستأجر من قبل شركة واحدة ومحطة وقود ومركز تجاري مع العديد من الشركات الفريدة والمطاعم المستأجرة أمثلة على العقارات التجارية. ما لم تمتلك الشركة العقار نفسه، ستدفع كل شركة إيجاراً لمالك العقار.

يمكن أن تندرج العقارات الصناعية والتجزئة تحت المظلة التجارية. تشير العقارات الصناعية عموماً إلى العقارات التي تُصنع فيها المنتجات أو تُسكن فيها بدلاً من بيعها، مثل المستودعات والمصانع. مساحة البيع بالتجزئة هي المكان الذي يمكن للعميل فيه شراء منتج أو خدمة، مثل متجر لبيع الملابس. تميل العقارات التجارية إلى الحصول على عقود إيجار أطول ويمكن أن تطلب إيجارات أكثر من العقارات السكنية، مما قد يعني دخلاً أكبر وأكثر ثباتاً على المدى الطويل لمالك العقار. لكنها قد تتطلب أيضاً دفعات مقدمة أعلى ونفقات إدارة الممتلكات.

عادة ما يشتري المستثمرون الأراضي للتطوير التجاري أو السكني. لكن شراء الأرض للتطوير ينطوي على قدر لا بأس به من أبحاث السوق، خاصة إذا كنت تخطط لتطوير العقار بنفسك. يناسب هذا النوع من الاستثمار شخصاً لديه قدر كبير من رأس المال للاستثمار ومعرفة عميقة بكل ما يتعلق بالعقارات - قوانين البناء، وأنظمة تقسيم المناطق - بالإضافة إلى فهم اسواق الإيجارات السكنية والتجارية المحلية.

أنت تستثمر في منزل منخفض السعر في حاجة إلى القليل من الحب، وتجدده بأقل تكلفة ممكنة ثم تعيد بيعه لتحقيق ربح. تسمى هذه الاستراتيجية بتقليب المنزل، وهي أصعب قليلاً مما تبدو عليه على التلفزيون. يهناك عنصر مخاطرة أكبر، لأن الكثير من العمليات الحسابية وراء التقليب تتطلب تقديراً دقيقاً للغاية لمقدار تكلفة الإصلاحات، وهو ليس بالأمر السهل. ربما يكون لديك رأس مال أو وقت للمساهمة، لكنك تجد مقاولاً جيداً في تقدير النفقات أو إدارة المشروع.

الخطر الآخر للتقليب هو أنه كلما طالت مدة حيازتك للممتلكات، قلت الأموال التي تجنيها لأنك تدفع قرضاً عقارياً دون تحقيق أي دخل. يمكنك تقليل هذا الخطر من خلال العيش في المنزل أثناء إصلاحه. يعمل هذا طالما أن معظم التحديثات تجميلية ولا تمانع في القليل من الغبار.

يمكنك تأجير جزء من منزلك عبر موقع مثل Airbnb. ليس عليك أن تأخذ مستأجراً طويل الأجل، على الأقل يتم فحص المستأجرين المحتملين مسبقاً إلى حد ما بواسطة Airbnb، ويوفر ضمان مضيف الشركة الحماية ضد الأضرار. يبدو أن استئجار غرفة يسهل الوصول إليه أكثر من مفهوم الاستثمار العقاري الفاخر. إذا كان لديك غرفة إضافية، يمكنك استئجارها.

مثل جميع قرارات الاستثمار، فإن أفضل الاستثمارات العقارية هي التي تخدمك أنت المستثمر. فكر في مقدار الوقت الذي لديك، ومقدار رأس المال الذي ترغب في استثماره، وما إذا كنت تريد أن تكون الشخص الذي يتعامل مع قضايا الأسرة عندما تأتي حتماً. إذا لم تكن لديك مهارات كافية لذلك، ففكر في الاستثمار في العقارات من خلال REIT أو منصة تمويل جماعي بدلاً من الاستثمار مباشرة في عقار.

أصبح سوق الاسهم العقارية وسيلة شائعة للاستثمار لكل من المتداولين على المدى الطويل والقصير. في حين يُنظر إلى الاسهم العقارية عادةً على أنها استثمارات مستقرة نسبياً، يمكن أن تنخفض أسعار الاسهم خلال فترات عدم الاستقرار الاقتصادي أو انهيار السوق. يشير هذا إلى الوقت المناسب للاستثمار في الاسهم العقارية وصناديق الاستثمار العقاري (REITs).

يعد شراء وبيع وتداول الاسهم العقارية في المملكة المتحدة طريقة سهلة للوصول إلى قطاع العقارات دون متاعب في تمويل وإدارة الممتلكات المادية. يمكن أن تكون عملية العقارات طويلة وصعبة؛ لذلك، يعد الاستثمار في REIT وتداول الاسهم خياراً سهلاً مع الاستفادة من توزيعات الارباح الشهرية.

في الواقع، يُطلب من صناديق الاستثمار العقاري دفع 90٪ على الأقل من الدخل في شكل توزيعات ارباح للمساهمين، مع دفع البعض 100٪ كاملة. هذه نسبة أعلى بكثير من ارباح الاسهم في سوق الاسهم العقارية.

إذا كنت مستعداً لبدء تداول صناديق الاستثماري العقارية اليوم، فإليك 3 خطوات يجب اتباعها:

تعمل شركات الوساطة مثل شركة CAPEX كوسيط مالي مرخص ومنظم ومسجل في الاسواق المالية العالمية من قبل هيئة تنظيم الخدمات المالية في سوق أبو ظبي العالمي (ADGM) (ترخيص رقم 190005) وتمكن المستثمرين من تداول الصناديق دون الحاجة إلى التواجد في قاعة التداول بأنفسهم. هل تعلم أنه يمكنك البدء في تداول صناديق الاستثمار العقاري بمبلغ 250 دولار فقط؟ ابدأ اليوم!

صناديق الاستثمار العقاري هي شركات تعتمد على الدخل الخاضع للضريبة من امتلاك أو تشغيل أو دعم المشاريع العقارية. من أجل التأهل كصندوق استثمار عقاري، يجب على الشركة استثمار 75٪ على الأقل من أصولها في أنواع مختلفة من العقارات، ويجب أن تأتي هذه النسبة في شكل دخل إيجار أو فائدة رهن عقاري. لذلك، في حين تهدف معظم صناديق الاستثمار العقاري إلى التركيز على قطاع معين، مثل المباني السكنية أو مراكز البيانات، فإن الغالبية لديها خصائص متنوعة في محفظتها الاستثمارية.

تنقسم العقارات إلى ثلاث فئات: سكنية وتجارية وصناعية. يمكن أن تشمل هذه الفنادق والمنتجعات والعقارات المؤجرة ومراكز التسوق وسكن الطلاب والعديد من أنواع العقارات الأخرى. تعتبر قطاعات REIT أكثر تحديداً ويتم وصفها بمزيد من التفصيل في هذه المقالة. تظهر العديد من الاسهم العقارية في مؤشرات الاسهم الرئيسية، على سبيل المثال مؤشر فوتسي FTSE 100 أو مؤشر ستاندرد آند بورز S&P 500، والتي تعمل كمعيار لصناعة العقارات.

يتم تداول معظم أسهم REIT في البورصات الرئيسية في جميع أنحاء العالم، بما في ذلك بورصة لندن (LSE) وبورصة نيويورك NYSE. يمكنك العثور على صناديق الاستثمار العقاري المتداولة علناً في سوق الأوراق المالية، حيث يمكن للمستثمرين الأفراد شراء وبيع وتداول الاسهم، وعادة ما يتم تنظيم هذه المعاملات من قبل هيئة السلوك المالي (FCA).

من ناحية أخرى، فإن صناديق الاستثمار العقاري غير المتداولة مسجلة مثلاً لدى هيئة السلوك المالي (FCA) ولكنها لا تتداول في بورصة وطنية. هذا يعني أن هناك حركة سيولة أقل، لكن بعض المتداولين يفضلون تداول صناديق الاستثمار العقاري المتداولة غير المتداولة في البورصة حيث لا يوجد العديد من تقلبات السوق الناتجة، وتميل أسعار الاسهم إلى أن تكون أقل تقلباً. ينطبق هذا أيضاً على صناديق الاستثمار العقاري الخاصة، على الرغم من أنها لا تخضع للتنظيم من قبل هيئة السلوك المالي (FCA) وهي مقصورة على المستثمرين المؤسسيين.

هذا هو النوع الأكثر شيوعاً من REIT. تولد الصناديق العقارية المتداولة هذه دخلاً من خلال العقارات التي يمتلكونها على المدى الطويل وتحصيل الإيجار منها. يمكن أن يشمل ذلك المكاتب ومساحات البيع بالتجزئة ومراكز التسوق، وكذلك المجمعات السكنية المؤجرة للمستأجرين. يدفعون مبلغاً كبيراً من دخلهم في شكل توزيعات ارباح للمساهمين.

لا تمتلك صناديق الرهن العقاري أو صناديق الاستثمار العقاري الأخرى عقارات مباشرة، ولكنها بدلاً من ذلك تمول المشاريع العقارية وتحقق الدخل من الفوائد على هذه الاستثمارات. يحدث هذا من خلال شراء الرهون العقارية أو الأوراق المالية المدعومة بالرهن العقاري وعادة ما ينطبق على صناديق الاستثمار العقارية السكنية.

هناك عدد من قطاعات REIT الإضافية التي تندرج في فئات فرعية، والتي تشمل ما يلي:

تنطوي أنواع الصناديق العقارية المتداولة غير المتداولة على مخاطر أعلى من أنواع الصناديق العقارية المتداولة العامة لأنه لا توجد معلومات عامة يمكن للمستثمرين استخدامها للبحث أو تحديد قيمهم. إنها غير سائلة، وقد لا يتمكن المستثمرون من الوصول إلى أموالهم لفترة زمنية محددة مسبقاً، تصل أحياناً إلى سبع سنوات. قد تسمح بعض صناديق الاستثمار العقارية غير المتداولة للمستثمرين بالوصول إلى أموالهم بعد السنة الأولى، ولكن ذلك سيكون بتكلفة.

من المخاطر الأخرى المرتبطة بالاستثمار في الصناديق العقارية المتداولة غير المتداولة أنه لا يوجد ضمان بأن المستثمرين سيحصلون على توزيعات ارباحهم، وفي حالة استلامهم، فقد يتم اشتقاقها من مصادر أخرى غير التدفق النقدي من العمليات التجارية. قد تشمل هذه المصادر الاقتراضات أو بيع العروض أو بيع الأصول أو حتى أموال المستثمرين الآخرين. مثل هذه المصادر تقلل من اهتمام المستثمر.

تخضع صناديق الاستثمار العقاري غير المتداولة أيضاً لمصاريف وعمولات كبيرة تؤثر على قيمة حصة المستثمر. على سبيل المثال، تتقاضى صناديق الاستثمار العقاري رسوماً مقدمة من 8٪ -10٪ أو تصل أحياناً إلى 15٪. تكلفة أخرى هي أتعاب مدير REIT الخارجي التي يتم دفعها إلى مدير محترف لجهة خارجية لإدارة محفظة أصول REIT. تشمل أتعاب المدير الخارجي رسوماً ثابتة ورسوماً تحفيزية. تقلل المصروفات من العوائد المتاحة للتوزيع على المساهمين.

صناديق الاستثمار العقاري الخاصة غير مدرجة في سوق الاسهم العام ويتم إعفاؤها من التسجيل لدى لجنة الأوراق المالية. لذلك، فهي لا تخضع لنفس اللوائح مثل أنواع الصناديق العقارية المتداولة العامة وصناديق الاستثمار العقارية العامة غير المتداولة.

يجعل الافتقار إلى التنظيم الحكومي من الصعب على المستثمرين تقييمها نظراً لقلة المعلومات أو عدم توفرها للجمهور. كما أنهم غير مطالبين بإعداد بيانات مالية مدققة وهو ما يُعظم من مخاطر الأستثمار العقاري في هذه الصناديق.

تنفق صناديق الاستثمار العقاري غالبية دخلها في شكل توزيعات ارباح للمستثمرين، وفي المقابل، لا يُطلب منهم دفع ضريبة الدخل على ممتلكاتهم. هذا أعلى بكثير من ارباح الاسهم، ويمكن أن يستمر لسنوات عديدة إذا كانت الشركة تعمل بشكل جيد. هذا هو السبب في أن العديد من المستثمرين يعدونها أفضل طرق الاستثمار العقاري. أثبتت صناديق الاستثمار العقاري أيضاً أنها متسقة من حيث الدخل وأداء السوق والسيولة في سوق الأوراق المالية ويمكن أن تكون أفضل طرق الاستثمار العقاري وتنويع محفظتك.

أحد مخاوف المستثمرين عند تداول الاسهم هو مسألة أسعار الفائدة. عندما ترتفع أسعار الفائدة عند نقطة من النمو الاقتصادي، فإن هذا غالباً ما يؤدي إلى انخفاض أسعار الاسهم وانخفاض الارباح أيضاً للأعمال. هذه ليست خطوة إيجابية للمتداولين الذين لديهم محفظة أسهم كبيرة، حيث قد يحتاج إلى البيع على المكشوف للأسهم لتجنب الخسارة المستقبلية. ومع ذلك، تتفاعل الصناديق العقارية المتداولة في الاتجاه المعاكس لذلك. تميل أسعار الصناديق العقارية المتداولة إلى الارتفاع جنباً إلى جنب مع أسعار الفائدة، حيث يساعد النمو الاقتصادي على تعزيز القيمة والارباح اللاحقة لصناديق الاستثمار العقاري. لذلك، غالباً ما يُنظر إلى صناديق الاستثمار العقاري على أنها أكثر أماناً من حيث التضخم وأسعار الفائدة.

ومع ذلك، هناك أيضاً مخاطر متضمنة عند تداول الصناديق العقارية المتداولة التي يجب أن تكون على دراية بها. على الرغم من أن أسعار الصناديق العقارية المتداولة ترتفع بشكل عام مع زيادة أسعار الفائدة، إلا أن هناك أيضاً احتمال أن تتأثر بأوقات عدم اليقين داخل سوق العقارات. على سبيل المثال، يمكن أن يتسبب الركود القومي في إضعاف قطاع العقارات بشكل عام. وهذا يعني أن قيمة صناديق الاستثمار العقاري والاسهم العقارية ستنخفض بطريقة مماثلة.

ربما يكون فتح مراكز للأسهم العقارية وصناديق الاستثمار العقاري أكثر أماناً، بهدف بناء محفظة أكثر تنوعاً. في المقابل، قد يساعد هذا في تعويض مخاطر أحد الاستثمارات التي تعمل بشكل سيئ مع استثمار آخر.

لا تحتاج صناديق الاستثمار العقاري إلى دفع ضرائب دخل الشركات مثل الشركات العامة الأخرى، ويتم فرض ضرائب على الإيرادات فقط على مستوى المساهمين بعد أن يتلقى المساهمون حصتهم من الإيرادات. نتيجة لذلك، توفر صناديق الاستثمار العقاري فرصة استثمارية كبيرة للمستثمرين الذين يبحثون عن دخل ثابت والتعرض للممتلكات العقارية. ومع ذلك، هناك بعض مخاطر الأستثمار العقاري المرتبطة بصناديق الاستثمار العقاري التي يجب على المستثمرين إدراكها قبل وضع أموالهم في مثل هذه الشركات.

يجب أن يعرف المستثمرون مخاطر الأستثمار العقاري المختلفة المرتبطة بالاستثمار في الصناديق العقارية المتداولة. عند الاستثمار في صناديق الاستثمار العقارية من خلال وسيط، يتعين على الوسيط الإفصاح عن جميع المخاطر المتعلقة باستثمار REIT. تتضمن بعض المخاطر المرتبطة بصناديق الاستثمار العقارية ما يلي:

في بيئة اسعار الفائدة الحالية تجعل من الصعب على مستثمري الدخل العثور على عائد لائق نظراً لفيضان السيولة في اسواق الائتمان، غالباً ما يكون بالنسبة الى السندات نسبة مخاطر عوائد منخفضة جداً. ومع ذلك يجب على مستثمري الدخل إلقاء نظرة فاحصة على صناديق الاستثمار العقاري (REITs) حيث لا يزال بإمكانهم العثور على شركات قوية تدفع باستمرار وترفع ارباحها بانتظام.

لكن اليوم، هناك المئات من أسهم صناديق الاستثمار العقاري REIT المتاحة للمستثمرين. مع عودة سوق العقارات إلى مستويات الازدهار، سيبحث المستثمرون بلا شك عن بعض من أفضل أسهم صناديق الاستثمار العقاري REIT لزيادة عائداتهم. أدناه، لدينا لائحة صناديق الاستثمار العقاري التي يجب أن تستعد لاتخاذ خطوات أكبر في الفترة المقبلة.

يمتلك صندوق Plymouth Industrial REIT ويستأجر المستودعات ومباني التصنيع الخفيفة والخلجان الصناعية الصغيرة إلى المتوسطة في الاسواق الفرعية الأولية والثانوية عبر الولايات المتحدة. عام. لكن التوقعات طويلة الأجل للسوق الصناعي لا تزال قوية كما كانت دائماً.

تعمل التجارة الإلكترونية والرغبة في المزيد من حلول التصنيع متعددة القنوات على تغذية الطلب الصناعي، وهو اتجاه يجب أن ينمو فقط خلال السنوات العشر إلى العشرين القادمة. شكلت مبيعات التجارة الإلكترونية أقل بقليل من 12٪ من إجمالي مبيعات التجزئة في عام 2021، مما يترك إمكانات هائلة لمزيد من اختراق السوق. يخدم المشغلون الصناعيون هذه الحاجة بشكل مباشر في صناعة لديها بشكل عام حاجزاً كبيراً للدخول بسبب التكلفة الباهظة للأراضي والتنمية.

لم تحقق الشركة ارباحا بعد، ولكن مقاييسها تتحسن باستمرار ربعاً مقارنةً بالربع الثالث. ارتفعت معدلات الإيجار على أساس نقدي بنسبة 19.5٪ منذ بداية العام. تستخدم الشركة زخم التأجير المتسارع هذا لإنشاء محفظة أقوى. لقد اشترت شراكتها في مشروع مشترك في منطقة ممفيس بولاية تينيسي وتقوم بتوسيع وجودها في اسواقها الأفضل أداءً مع الوصول إلى اسواق جديدة أيضاً. سعر صندوق الاستثمار العقاري هذا جيد، إذ يتم تداوله بحوالي 10 أضعاف FFO مع عائد توزيعات جيد بنسبة 4.6٪.

يضع السوق الهابطة اليوم صناديق الاستثمار العقاري عموماً تحت الضغط، بما فيما صندوق PLYM، مما يجعل الوقت مناسباً الآن لالتقاطها. قد يستغرق الأمر بضعة عقود لرؤية هذه الشركات ترتفع بالفعل، لذلك يجب على المستثمرين التحلي بالصبر، مدركين أن لديهم حصة في الصناعات والاسواق المتنامية مدعومة بالطلب طويل الأجل بأساسيات إيجابية.

المصدر: الرسم البياني اليومي لسعر (صندوق PLYM)، TradingView. نطاق البيانات: 9 يونيو 2017 إلى 23 يونيو 2022. تم الإعداد في 23 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

صندوق Realty Income متخصص في تأجير المساحات للمتاجر في مراكز التسوق ومراكز التسوق. اشتهر صندوق Realty Income بدفع توزيعات ارباح شهرية، وأعلنت عن دفع تعويضات جديدة في منتصف يونيو. إنها تفرض زيادة هامشية في الارباح بنسبة أقل من 1٪، لتصل إلى 0.25 دولار لكل سهم.

في مجال الأعمال التجارية لمدة 53 عاماً، جمعت Realty Income محفظة ضخمة تضم أكثر من 11200 استثمار عقاري، وتضم قائمة المستأجرين بعضاً من تجار التجزئة الأكثر شهرة. يتصدر Walgreens من Walgreens Boots Alliance القائمة، مع متجر 7-Eleven على مقربة منه. FedEx و CVS Health هما أيضاً من دافعي الإيجار المنتظمين. عند الحديث عن الإيجار، يميل صندوق Realty Income إلى توقيع مستأجريه على عقود إيجار طويلة الأجل ثلاثية الصافي تنص على زيادات سنوية.

هذا لا يوفر النفقات فحسب، بل يحافظ أيضاً على التدفق النقدي لسنوات من هؤلاء المستأجرين، الذين يعمل العديد منهم بقوة في أعمال مقاومة للركود. إن REIT قادر على زيادة إيراداته وربحيته باستمرار، وبفضل التدفق النقدي القوي وسياسة توزيع الارباح، أصبح واحداً من عدد قليل من صناديق الاستثمار العقاري المدرجة في قائمة رائدي توزيعات الارباح. سيتم توزيع الارباح الشهرية التي تم رفعها حديثاً من Realty Income في 15 يوليو على المستثمرين المسجلين اعتباراً من 1 يوليو. وستحقق ارباحا بنسبة 4.6٪ بسعر السهم الحالي.

المصدر: الرسم البياني اليومي لسعر (صندوق O)، TradingView. نطاق البيانات: 24 يناير 2013 إلى 23 يونيو 2022. تم الإعداد في 23 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

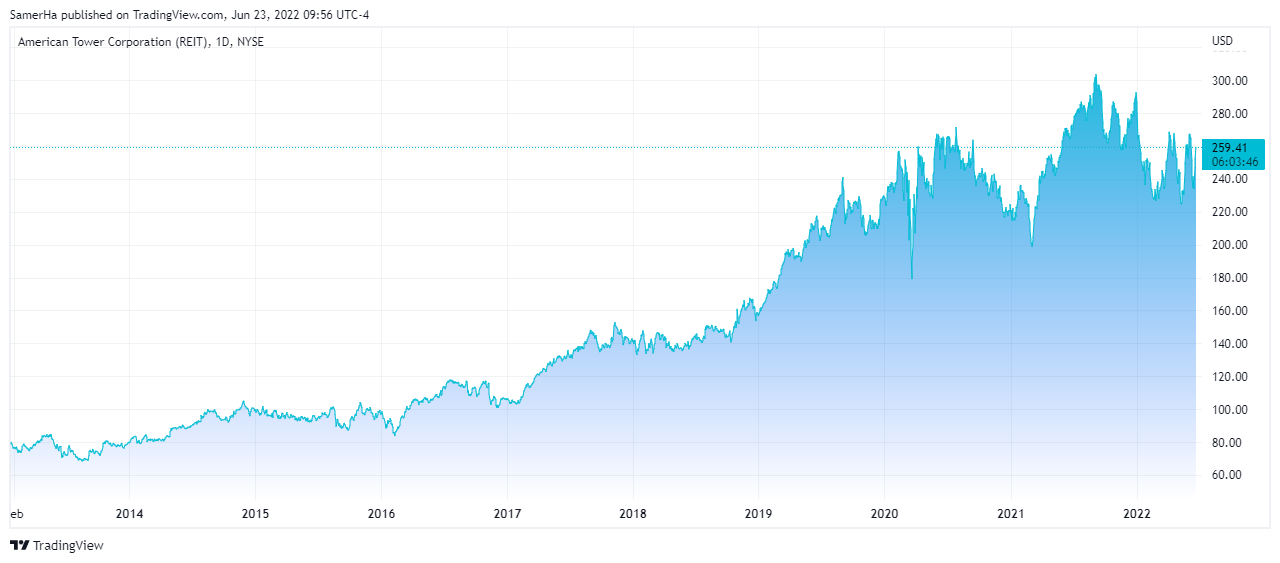

يمتلك صندوق AMT أبراج خلوية ومراكز بيانات 5G في 22 دولة. في المجموع، يمتلك صندوق AMT حوالي 221000 موقع اتصالات في جميع أنحاء العالم. انخفض سعر صندوق AMT بنسبة 15٪ منذ بداية العام حتى تاريخه.

في موقع نموذجي، يؤجر صندوق AMT الأرض من طرف ثالث، مثل مزارع أو شخص آخر يمتلك الأرض، وينفق حوالي 275000 دولار على بناء البرج. يكسب الإيجار 20000 دولار سنوياً من مستأجر واحد وينفق حوالي 12000 دولار في نفقات التشغيل.

ومع ذلك، فإن 8000 دولار من الارباح السنوية هي عائد 3٪ فقط. تأتي العائدات الحقيقية عندما يمكن لصندوق AMT جلب المزيد من المستأجرين إلى الموقع. يمكن لكل مستأجر إضافي إضافة ما يصل إلى 30 ألف دولار في الربح دون أي تكاليف إضافية.

بالإضافة إلى مواقع الأبراج، تمتلك REIT حالياً 27 مركزاً للبيانات و1800 نظام هوائي موزع، و25 من مراكز البيانات هذه جاءت من الاستحواذ هذا العام على CoreSite Realty مقابل 10.1 مليار دولار. تقع مراكز بيانات CoreSite في موقع استراتيجي عبر ثماني مدن كبيرة في الولايات المتحدة، وتخطط American Tower لاستخدام خبرة CoreSite وخبرتها الدولية الخاصة لتوسيع هذه الأعمال في جميع أنحاء العالم.

على الرغم من تضرر أسهم التكنولوجيا هذا العام، لا تزال أعمال التجارة الإلكترونية والتكنولوجيا تنمو. إذ نمت إيرادات American Tower بنسبة 22٪ من الربع الأول من عام 2021 إلى الربع الأول من عام 2022. مع استمرار نمو التكنولوجيا، ستستمر الشركات في استخدام American Tower، ويمكنها زيادة مستأجريها دون الحاجة إلى زيادة تكاليفها كثيراً في نفس الوقت.

المصدر: الرسم البياني اليومي لسعر (صندوق AMT)، TradingView. نطاق البيانات: 24 يناير 2013 إلى 23 يونيو 2022. تم الإعداد في 23 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

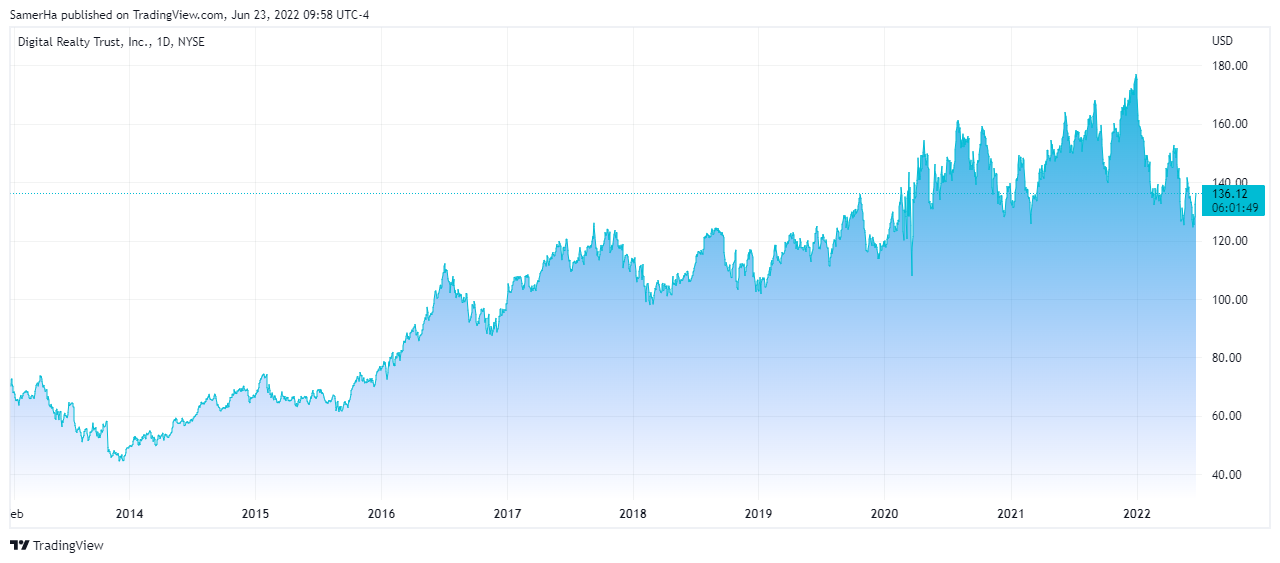

بينما تغمس American Tower قدمها في قطاع مركز البيانات، فإن Digital Realty هي من المخضرمين. إذ تمتلك مراكز بيانات في 50 مدينة حول العالم ولديها أكثر من 4000 عميل. لسوء الحظ، هبط سعر صندوق DLR بنسبة 25٪ منذ بداية العام.

بينما انخفضت أسهم شركات التكنولوجيا لأسباب مشروعة، مثل التقييم، لا يزال لدى Digital Realty قاعدة أصول قيّمة للغاية. تبلغ تكلفة المساحات المستأجرة بملايين الأقدام المربعة أكثر من 26 مليار دولار. في حين أنه من الضروري تسجيل هذه العقارات بسعر التكلفة في ميزانيتها العمومية، فمن المحتمل أن العديد من هذه العقارات تساوي الآن أكثر بكثير من قيمة صندوق الاستثمار العقاري المدفوع.

يتم تداول صندوق DLR حالياً مقابل 2.2 مرة من القيمة الدفترية، ومتوسطها لخمس سنوات هو 2.9 مرة. تستند القيمة الدفترية في نسبة السعر / الدفتر إلى الميزانية العمومية لشركة Digital Realty، والتي تنص على الملكية بسعر التكلفة. بافتراض أن قيم الممتلكات هذه قد زادت، جنباً إلى جنب مع سوق العقارات، يمكن أن يكون معدل السعر / القيمة الحالي أقل من 2. العودة المحتملة إلى المتوسط التاريخي البالغ 2.9 مرة من شأنه أن يمنح السهم مساحة كبيرة للتشغيل.

لا يزال لدى صندوق Digital Realty الكثير من المكاسب أيضاً. كانت أموال الصندوق التشغيلية (FFO) للربع الأول من عام 2022 متماشية مع الربع الأول من عام 2021. وبلغ إجمالي التمويلات المالية الأجنبية في عام 2021 6.36 دولاراً أمريكياً للسهم الواحد. هذا يعني أن صندوق DLR يتم تداوله مقابل 20.9 مرة FFO. هذا الرقم يتماشى تماماً مع الفهرس، وهو حوالي 21.

المصدر: الرسم البياني اليومي لسعر (صندوق DLR)، TradingView. نطاق البيانات: 24 يناير 2013 إلى 23 يونيو 2022. تم الإعداد في 23 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

يستثمر صندوق Americold في قطاع مختلف تماماً عن الصناديق السابقة: اللحوم الباردة. فصندوق Americold هو صندوق استثمار صناعي متخصص في التخزين البارد للمنتجات الغذائية. إذ تدير الشركة 250 مستودعاً يتم التحكم في درجة حرارتها في جميع أنحاء العالم وتمتلك 190 من هذه المستودعات. بالإضافة إلى ذلك، يوجد 201 من المستودعات في الولايات المتحدة، والباقي في الغالب في أوروبا وأستراليا.

كان من المفترض أن يستفيد صندوق الاستثمار العقاري هذا بشدة من الوباء، حيث وصل التسوق عبر الإنترنت للبقالة إلى ذروته خلال تلك الفترة. إنه مستودع go-to للتخزين البارد في الولايات المتحدة ويدير مستودعات العديد من الشركات ذات الأسماء الكبيرة. بدلاً من ذلك، انخفض سعر صندوق COLD بما يقرب من 35٪ خلال العام الماضي.

مثل العديد من الشركات الأخرى، تأثر صندوق COLD بقضايا سلسلة التوريد. حتى في مواجهة الطلب الاستهلاكي المتزايد، فإن عدم قدرة موردي المواد الغذائية على ابتكار منتجات جديدة يعني انخفاض الإشغال. ارتفعت الإيرادات بنسبة 34.6٪ في عام 2021، لكن نمو المتاجر نفسها كان 0.3٪ فقط. هذا يعني أن كل النمو جاء من عمليات الاستحواذ. والخبر السار هو أن صندوق COLD لديه قاعدة صلبة إلى حد ما حيث هو الآن. يبلغ عائد توزيعات الارباح 3.5٪، ويتم تداوله مقابل 1.7 مرة فقط من القيمة الدفترية.

تم إنشاء صندوق COLD للاستفادة من نمو التجارة الإلكترونية. إذ أنه وفقاً للإدارة، يتراوح النمو الطبيعي لمبيعات المتجر نفسه بين 2٪ و 4٪، وينمو صافي الدخل التشغيلي بنسبة مئوية أو اثنين أعلى من ذلك. عندما تهدأ مشكلات سلسلة التوريد تماماً، يجب أن يكون هذا الرقم أعلى. بالإضافة إلى ذلك، يقوم صندوق الاستثمار العقاري بتوسيع عملياته الدولية، مما قد يساعده في حل مشكلة سلسلة التوريد في الولايات المتحدة في المستقبل.

المصدر: الرسم البياني اليومي لسعر (صندوق COLD)، TradingView. نطاق البيانات: 22 يناير 2018 إلى 23 يونيو 2022. تم الإعداد في 23 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

صندوق Independence Realty Trust هو صندوق استثمار عقاري يتخصص في امتلاك وتأجير الشقق القديمة أو غير الفاخرة من الفئة B في الاسواق الفرعية الثانوية والضواحي الأمريكية. كان العام الماضي عاماً مهماً للصندوق، فقد ضاعفت محفظتها بأكثر من الضعف بعد الاستحواذ على Steadfast Apartments، مما منحه تعرضاً ملحوظاً لمنطقة Sun Belt. لديه الآن 120 مجتمعاً سكنياً في 15 ولاية مع حوالي 70 ٪ من صافي دخلها التشغيلي (NOI) يأتي من ممتلكات Sun Belt.

تعد هذه المنطقة العقارية، لا سيما في الاسواق الثانوية والضواحي الأصغر، من بين الاسواق الأسرع نمواً في البلاد من حيث نمو الإيجارات والطلب. يتجاوز معدل إشغال صندوق الاستثمار العقاري 95٪، في حين أن معدل النمو لعقود الإيجار الجديدة والمتجددة في الربع الأول والربع الثاني من عام 2022 حتى الآن يتراوح بين 11٪ و12٪ على أساس سنوي.

يمنح نموذج الأعمال الفريد هذا الشركة ميزة تنافسية مقارنة بأقرانها لأنه يخدم إلى حد كبير أصحاب الدخل المتوسط الذين لديهم طلب ثابت على الإسكان. كما أن الصندوق يستفيد من انخفاض التكاليف للحصول على العقارات والمنافسة الأقل، مما يمنحه عوائد أكثر ملاءمة. كما أن لديه آفاق كبيرة للنمو.

ارتفع سعر سهم صندوق الاستثمار العقاري IRT بشكل كبير قبل استحواذه على Steadfast في عام 2021. وعلى الرغم من انخفاض الاسهم بنحو 20٪ هذا العام، إلا أنها لا تزال مرتفعة بنحو 15٪ خلال الأشهر الـ 12 الماضية. يتم تسعير الاسهم بشكل إيجابي بحوالي 11 ضعف الأموال من العمليات (FFO)، وهو مقياس رئيسي لأداء صناديق الاستثمار العقاري. وبالمقارنة، فإن اثنين من صناديق الاستثمار العقارية الأخرى متعددة العائلات التي تركز على Sun Belt، وهما Mid-America Apartment Communities و Camden Property Trust، يتم تداولهما بحوالي 16 مرة FFO، مما يجعل سعر سهم Independence Realty Trust جذاباً.

رفعت الشركة مؤخراً ارباحها بنسبة 17٪ وتقدم الآن عائداً بنسبة 2.7٪. ومع ذلك، من المرجح أن ينمو هذا الرقم مع تحسن أداء صندوق الاستثمار العقاري على المدى الطويل. يتم تداول أسعار الاسهم بما يزيد قليلاً عن 20 دولاراً في الوقت الحالي. أما بالنظر إلى أقرانه فوق التي تصل أسعار اسهمهم إلى 120 دولاراً، فإن احتمالية ارتفاع سعر سهم IRT على المدى الطويل هائلة.

المصدر: الرسم البياني اليومي لسعر (صندوق IRT)، TradingView. نطاق البيانات: 13 أغسطس 2013 إلى 23 يونيو 2022. تم الإعداد في 23 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

صناديق الاستثمار المتداولة في صناديق الاستثمار العقارية هي صناديق يتم تداولها في البورصة وتعمل بشكل مختلف قليلاً عن الاسهم. تحتفظ صناديق الاستثمار المتداولة هذه وتتبع أسهم REIT ضمن فئة فرعية معينة، مما يسمح للمتداولين بمزيد من التعرض للأسهم الأساسية. في حين أن صناديق الاستثمار العقارية تمثل شركة واحدة أو حصة للاستثمار فيها، فإن صناديق الاستثمار المتداولة تمثل مؤشراً كاملاً في صناعة العقارات. هذا يعني أنه يمكن للمتداولين الاستثمار في عدد من الاسهم في وقت واحد على أمل أن تتمكن الشركة ذات الأداء الجيد من تعويض المخاطر، إذا كان أداء شركة أخرى سيئاً.

تم دفع أسعار الفائدة إلى مستويات قريبة من الصفر، مما يحول المستثمرين في اتجاه فئات الأصول ذات العوائد المرتفعة. تقدم الصناديق الاستئمانية للاستثمار العقاري المتداولة في البورصة، أو صناديق REIT ETF، العديد من الفوائد لمحفظة الدخل الثابت مثل زيادة رأس المال ومصدر ثابت لدخل الارباح. صناديق REIT ETF هي استثمارات بديلة يمكن أن تحمي من التضخم. يمكن أن توفر هذه الاستثمارات المدرة للدخل عوائد أعلى دون المساس بمخاطر الاستثمار. يمكن أن يكون امتلاك صناديق REIT ETF استراتيجية ميسورة التكلفة ومنخفضة المخاطر للمستثمرين لتنويع ممتلكاتهم دون متاعب امتلاك عقارات فعلية. فيما يوصى بالنظر في السيولة والتكاليف والإدارة عند التسوق لشراء هذه الأنواع من الأموال. فيما يلي ثلاثة من صناديق REIT ETF يجب وضعها في الاعتبار.

يقدم Vanguard Real Estate ETF (VNQ) للمستثمرين مجموعة واسعة من التعرض للاستثمارات العقارية، مع نسبة نفقات معقولة تبلغ 0.12٪. تتكون المحفظة من أنواع مختلفة من العقارات لتوزيع المخاطر من صناديق الاستثمار العقارية إلى العقارات السكنية والرعاية الصحية. يقول توماس هايز، رئيس مجلس الإدارة والعضو الإداري في Great هيل كابيتال في مدينة نيويورك. يتكون هذا الصندوق من 180 صندوقاً مختلفاً لصناديق الاستثمار العقارية التي تضيف التنوع إلى محفظتك. تشمل أكبر المقتنيات شركة American Tower Corp. (AMT) و Prologis (PLD) و Crown Castle International Corp. (CCI)، وتمثل كل من هذه المقتنيات 5٪ على الأقل من الصندوق.

المصدر: الرسم البياني اليومي لسعر (صندوق VNQ)، TradingView. نطاق البيانات: 23 يناير 2013 إلى 23 يونيو 2022. تم الإعداد في 23 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

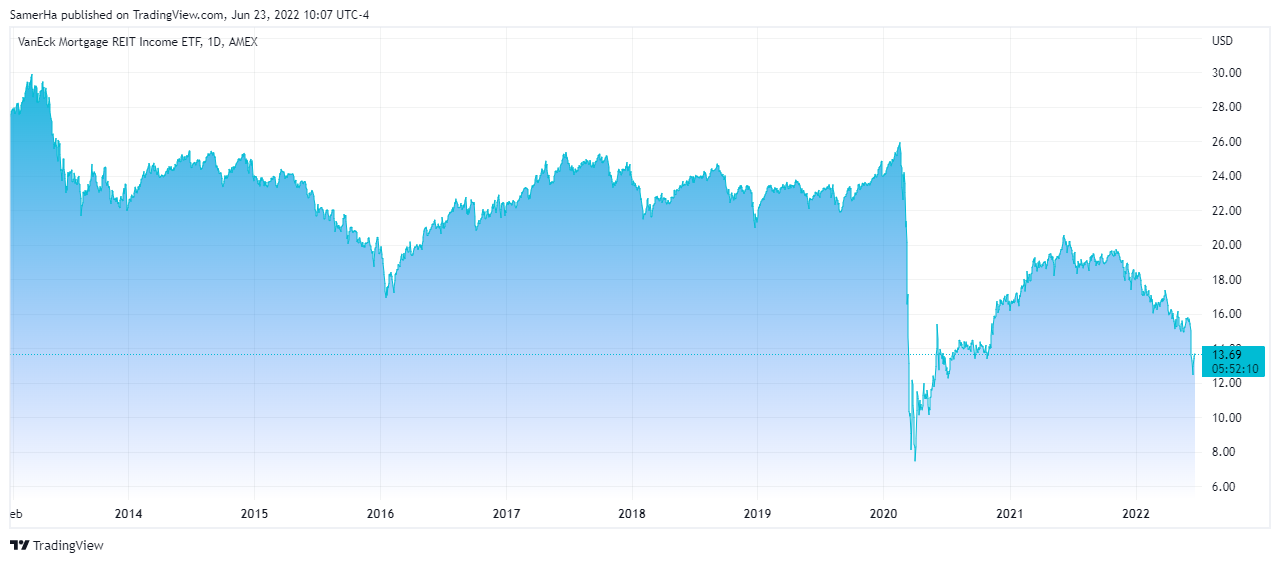

بينما تستثمر صناديق الاستثمار العقاري في العقارات المدرة للدخل، أو صناديق الرهن العقاري، أو صناديق الاستثمار العقاري، تستثمر في الرهون العقارية والأوراق المالية المدعومة بالرهن العقاري (MBS)، والتي تولد الدخل من خلال الفوائد. تميل عائدات صناديق الاستثمار العقاري المستثمر إلى تحقيق ارباح أعلى من صناديق الاستثمار العقاري المتداولة. ينتج صندوق VanEck mREIT ETF (MORT) حالياً حوالي 8 ٪. بما أن القروض العقارية يتم تمويلها من خلال الديون، ينظر المستثمرون إلى الفارق بين مصاريف ديون الأصل وعائد الرهن العقاري. يقول هايز إن مؤسسات الاستثمار العقاري المستثمرة تستفيد من هوامش أوسع بين تكاليف الاقتراض والعائد على الرهن العقاري / MBS. ويوضح قائلاً: "مع وصول منحنى العائد الآن إلى أعلى مستوياته منذ عدة سنوات، فإن هذا هو الوقت المناسب لصناديق الاستثمار العقاري العقارية". يجب أن يدرك المستثمرون أن mREITs تحمل مخاطر أسعار الفائدة. مع ارتفاع أسعار الفائدة، تصبح أقل جاذبية للمستثمرين. لكن هايز يقول إن ذلك لا ينبغي أن يكون مشكلة في المستقبل المنظور، حيث تعهد رئيس مجلس الاحتياطي الفيدرالي جيروم باول بالحفاظ على أسعار الفائدة قصيرة الأجل منخفضة في السنوات القادمة. يقول: "إن التوقعات واعدة بالنسبة لهذه الفئة من الأصول".

المصدر: الرسم البياني اليومي لسعر (صندوق MORT)، TradingView. نطاق البيانات: 30 يناير 2013 إلى 23 يونيو 2022. تم الإعداد في 23 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

واحد من صناديق الاستثمار المتداولة العقارية الرائدة في السوق هو صندوق (IYR) iShares U.S. Real Estate ETF. تتكون السنة الدولية للأرز، التي تأسست في عام 2000، من أكثر من 80 حيازة، وهي، على غرار VNQ، تغطي أسماء الصناديق العقارية المتداولة الكبيرة. ومع ذلك، فإن هذا الصندوق لديه نسبة نفقات أعلى عند 0.42٪. في حين أن هناك تداخلاً في العديد من ممتلكات الصناديق، فإن أحد الاختلافات هو الترجيح المتفاوت للأصول المختلفة في كل صندوق. يغطي كل من صناديق الاستثمار المتداولة مجموعة واسعة من صناديق الاستثمار العقاري المختلفة، والتي يمكن أن تساعد في إدارة التقلبات. قد يكون VNQ أكثر فعالية من حيث التكلفة، ولكن العائد الإجمالي التراكمي للسنة الدولية للأرز لمدة ثلاث سنوات هو 16.3٪، بينما العائد الإجمالي التراكمي لـ VNQ لمدة ثلاث سنوات أقل قليلاً عند 15.6٪.

المصدر: الرسم البياني اليومي لسعر (صندوق IYR)، TradingView. نطاق البيانات: 23 يناير 2013 إلى 23 يونيو 2022. تم الإعداد في 23 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

تعمل شركات الوساطة مثل شركة CAPEX كوسيط مالي مرخص ومنظم ومسجل في الاسواق المالية العالمية من قبل هيئة تنظيم الخدمات المالية في سوق أبو ظبي العالمي (ADGM) (ترخيص رقم 190005) وتمكن المستثمرين من تداول الاسيهم دون الحاجة إلى التواجد في قاعة التداول بأنفسهم. هل تعلم أنه يمكنك البدء في تداول صناديق الاسثتمار العقارية بمبلغ 250 دولار فقط؟ ابدأ اليوم!

الاستثمار في الاسهم عبر شركات التداول الموثوقة سوف يوفر لك إمكانية التداول على صناديق الاستثمار العقارية وأي سهم مدرج ضمن سوق الاسهم الامريكي و سوق الاسهم الاوروبي وسوق الاسهم الاسيوي باستخدام الرافعة المالية التي تمكنك من فرصة استثمار مبلغ مالي بسيط في سوق الاسهم عبر افضل منصات التداول, تتطلب مهارة الاستثمار في صناديق الاستثمار العقارية الكثير من الممارسة, اختبر اداء صناديق الاستثمار العقارية باستخدام حساب التداول التجريبي المجاني الخالي من المخاطر على افضل منصات التداول أو ميتاتريدر 5, سوف يوفر لك خبراء عرب بيرغ كل الدعم والتوجيه والتعليم الذي تحتاجه لبدء عملية الاستثمار على صناديق الاستثمار العقارية REITs.

ما التالي:

1. اسهم الذهب | كيف يمكنك الاستثمار في اسهم الذهب؟

2. تداول النفط | كيفية الاستثمار في اسواق النفط الخام

3. ما الذي يجب أن تعرفه عن الاستثمار في اسهم الطاقة المتجددة؟

ابق على اتصال بالأسواق

عرب بيرغ ArabBerg هو مزيج لمجموعة من الخبراء المحترفين في مكان وزمان واحد، تُقدم أكاديمية عرب بيرغ مجموعة واسعة من الأبحاث والتحاليل وكل ما تحتاجه من الادوات الفنية والأساسية لبناء استراتيجيات تداول ناجحة عبر خبرات تمتد لأكثر من 22 عام في الأسواق الماليّة. عرب بيرغ هو أكثر من مجرد موقع للأبحاث والتحاليل - إنه شريك للتداول الناجح.