عملية اختيار الاسهم التي تدفع توزيعات الارباح هي بمثابة العمود الفقري لمحفظة متنوعة ويعد أمراً رائعاً. ومع ذلك، قد يكون لدى الأشخاص الجدد للاستثمار بعض الأسئلة حول ارباح الاسهم. لكن معرفة ما هي ارباح الاسهم وكيف تعمل ارباح الاسهم هي نصف المعركة فقط، لأن معرفة كيفية الاستفادة المثلى من توزيع ارباح الاسهم يمكن أن يضعك على طريق الحرية المالية الحقيقية. في ما يلي دليل استثمار ارباح الاسهم الذي سيوفر لك فهماً أساسياً عن ارباح الاسهم وما هي الاسهم التي تعطي ارباح وكيف تقرء ارباح الشركات الموزعة، ويساعدك على إنشاء استراتيجية مميزة لمحفظتك الخاصة، كما ستتعرف على بعض التفاصيل الفنية التي تتعلق في كيفية تحديد الفترة الزمنية التي تستحق ارباح الاسهم فيها وكذلك كيفية حساب ارباح الاسهم وذلك لتستطيع شراء الأسهم قبل توزيع الأرباح دون إرتكاب الأخطاء.

الاستثمار في الاسهم، في جوهره، هو مطالبة بالتدفق طويل الأجل للتدفقات النقدية الناتجة عن شركة، أو الأموال التي تولدها الشركة. هناك طرق مختلفة للاستفادة من هذه التدفقات النقدية، حيث يتمثل المصدران الرئيسيان في زيادة اسعار الاسهم بسبب النمو في الأعمال، ويشار إليه باسم زيادة رأس المال، والتوزيعات النقدية الممولة من التدفقات النقدية الجارية التي تولدها الأعمال. توزيعات الارباح هي شكل من أشكال التوزيع النقدي وتمثل عائداً ملموساً يمكنك استخدامه بعد ذلك لأغراض أخرى.

تقوم شركة في توزيع ارباح الاسهم، بشكل أساسي، بكتابة شيك إلى مساهميها من الأرباح التي تحققها. بالنسبة للمستثمرين الذين يستخدمون وسيطاً، وهو ما ينهجه غالبية المستثمرين، فإن هذا الشيك سيكون ببساطة وديعة تظهر في حساب تداول الاسهم الخاص بك. تُدفع توزيعات الارباح بشكل عام للمساهمين على فترات منتظمة، مع كونها ربع سنوية هي أكثر الأوقات تكراراً في الولايات المتحدة. ومع ذلك، يمكن أيضاً دفع ارباح الاسهم شهرياً أو نصف سنوي أو سنوياً، وحتى لمرة واحدة فقط، في حالة الأرباح "الخاصة". (هناك المزيد من المعلومات حول هذا الموضوع أدناه).

للمساعدة في معالجة ارباح الاسهم، هناك عدد قليل من التواريخ الرئيسية التي يجب مراقبتها، أبرزها تاريخ توزيعات الارباح السابق، وهو أول يوم تداول لا يتم فيه دفع ارباح الاسهم المستقبلية في سعر السهم. بعد تاريخ توزيع ارباح، يتم تداول الاسهم كما لو كانت قد دفعت ارباح الاسهم بالفعل. إذا اشتريت السهم قبل ذلك التاريخ، فستحصل على الارباح. إذا اشتريت السهم بعد موعد توزيع ارباح الاسهم، فلن تتلقى توزيع ارباح.

قد يبدو كل هذا معقداً بعض الشيء في الوقت الحالي، ولكن بعد قضاء بعض الوقت في فهم توزيع ارباح الاسهم، سترى أنه من السهل جداً التفكير في الأمر. على الرغم من بساطتها، يمكن أن يكون لها تأثير كبير على حياتك المالية. ربما يساعدك مثال حقيقي على أرض الواقع هنا. تدفع شركة إكسون موبيل (NYSE: XOM) أرباح ربع سنوية في مارس ويونيو وسبتمبر وديسمبر. بين 1 يناير 2009 و 31 ديسمبر 2018، انخفض سهم الشركة بنسبة 15٪ تقريباً. لكن المستثمرين الذين حصلوا على هذه الارباح الفصلية واشتروا المزيد من اسهم اكسون (المعروفة باسم إعادة الاستثمار) كانوا سيحققون مكاسب على مدى 10 سنوات بنسبة 15 ٪. هذا لأنهم كانوا يشترون الاسهم طوال الوقت، مما يزيد من استثمارهم من ارباح الاسهم التي يتلقونها.

إذا كنت مستعداً لبناء محفظتك بالأسهم التي تقدم توزيعات الارباح، فإليك 3 خطوات يجب اتباعها:

تعمل شركات الوساطة مثل شركة CAPEX كوسيط مالي مرخص ومنظم ومسجل في الاسواق المالية العالمية من قبل هيئة تنظيم الخدمات المالية في سوق أبو ظبي العالمي (ADGM) (ترخيص رقم 190005) وتمكن المستثمرين من تداول الاسهم دون الحاجة إلى التواجد في قاعة التداول بأنفسهم. هل تعلم أنه يمكنك فتح محفظة الاسهم بمبلغ 250 دولار فقط وإضافة الاسهم الموزعة للأرباح إليها؟ ابدأ اليوم!

على الرغم من أن ارباح الشركات عادة توزع نقداً للمستثمرين، إلا أن هذا ليس هو الحال دائماً. هناك عدة طرق من أجل توزيع الارباح على المساهمين، مثل:

بالنسبة لبعض المستثمرين، فإن ارباح الاسهم كبيرة ... وبالنسبة للآخرين، فإن توزيعات ارباح الشركات مصدر إزعاج. في النهاية، سواء كنت تعتقد أن ارباح الاسهم جيدة أم سيئة سيعتمد حقًا على نهجك الاستثماري ومزاجه. على سبيل المثال، يستخدم بعض المستثمرين أرباحهم لتكملة فحص الضمان الاجتماعي أثناء التقاعد. مثل هؤلاء المستثمرين يحبون ارباح الاسهم. قد يفضل المستثمرون الآخرون، أولئك الذين يرغبون في تجنب الضرائب أو الذين ما زالوا يبنون بيضة العش، على سبيل المثال لنقل أن رؤية الشركة في ان تعيد استثمار كل أموالها في العمل لتحفيز مستويات النمو. قد يرى بعض المستثمرون توزيعات الارباح من هذا القبيل مضيعة للأموال.

قد يفضل بعض المستثمرين أيضاً رؤية النقود المستخدمة لإعادة شراء الاسهم بدلاً من دفع ارباح الاسهم. إعادة شراء الاسهم هي طريقة أخرى يمكن من خلالها للشركات إعادة الأموال إلى المساهمين دون توزيع الأموال فعلياً على المساهمين. تنتشر حصة الملكية في الشركة عبر إجمالي عدد الاسهم التي تصدرها الشركة. من خلال تقليل عدد الاسهم القائمة عن طريق إعادة الشراء، تحصل الشركة على ارباح الشركات على قاعدة أصغر من الاسهم. لذلك يتم منح كل سهم جزءً أكبر من أرباح الشركة، مما يؤدي بدوره إلى زيادة نمو ربحية السهم. نظراً لأن ارباح الاسهم هي مقياس رئيسي يتم من خلاله تصنيف نجاح الشركات من قبل المستثمرين، فإن الأرباح الأعلى تؤدي عموماً إلى ارتفاع اسعار الاسهم.

تفضل بعض الشركات استخدام عمليات إعادة شراء الاسهم لأنها لا تضطر في الواقع إلى إتمام عمليات إعادة الشراء حتى إذا أعلنت عنها. وهذا يوفر المزيد من المرونة في حالة تغير بيئة الأعمال. يميل المستثمرون إلى رد فعل ضعيف إذا تم تخفيض ارباح الشركات حتى لو كانت الشركة تواجه أوقاتا صعبة.

كقاعدة عامة، من المرجح أن تدفع الشركات الكبيرة الراسخة توزيعات الأرباح أكثر من الشركات الناشئة أو الشركات الصغيرة. هذا لأن الشركات الصغيرة غالباً ما تحتاج إلى إعادة استثمار ارباحها لتنمية أعمالها بمرور الوقت، بدلاً من توزيع ارباح الاسهم للمساهمين.

لا توجد ضمانات حول قيام أي شركة في صرف ارباح الاسهم بمواعيد محددة. أولئك الذين دفعوا توزيعات ارباح مغرية تاريخياً قد لا يفعلون ذلك في المستقبل إذا كانوا يخططون لعملية استحواذ أو استثمار آخر يتطلب مبالغ نقدية كبيرة.

تشكل توزيعات الارباح جزءاً مهماً من "حساب توزيع الارباح والخسائر" لاستثمار الاسهم.

إذا ارتفع سعر سهم ABC Corp بنسبة 6 في المائة في عام، على سبيل المثال، فقد يمثل هذا عائداً جيداً للمستثمر.

ومع ذلك، إذا دفعت ABC Corp ارباحا بنسبة 4 في المائة في ذلك العام أيضاً، فسيكون إجمالي العائد السنوي للسهم أكثر إرضاءً بنسبة 10 في المائة.

يتيح لك استخدام دخل توزيعات الارباح هذا لشراء اسهم إضافية أيضاً بناء قيمة ممتلكاتك بشكل أكبر، من خلال تسخير قوة التراكم على المدى الطويل.

يحتوي السوق الامريكي على عدد كبير من الشركات التي تقوم بتوزيع الارباح على المساهمين، فيما يلي بعض من أشهرها والتي اقامت بالتصريح عنه من ارباح عام 2021 عن الارباع الأربعة وعائد تلك التوزيعات, قم بتضمين حساب الاسهم الخاص بك باسهم هذه الشركات التي تقدم توزيعات أرباح سنوياً:

| الشركة | أرباح الشركات الموزعة خلال 2021 | عائد توزيعات الأرباح |

|---|---|---|

| AbbVie Inc. | 5.64 | 4.29% |

| Ford Motor Company | 0.40 | 2.08% |

| Goldman Sachs Group, Inc. | 8.00 | 2.06% |

| International Business Machines Corporation (IBM) | 6.56 | 5.47% |

| JP Morgan Chase & Co. | 4.00 | 2.50% |

| Coca-Cola Company | 1.68 | 3.06% |

| Morgan Stanley | 2.80 | 2.82% |

| Microsoft Corporation | 2.48 | 0.74% |

| PepsiCo, Inc. | 4.30 | 2.59% |

| Pfizer, Inc. | 1.56 | 3.03% |

| U.S. Bancorp | 1.84 | 3.23% |

| Merck & Company, Inc. | 2.76 | 3.54% |

| Verizon Communications Inc. | 2.56 | 5.01% |

| Johnson & Johnson | 4.24 | 2.60% |

| Visa Inc. | 1.50 | 0.74% |

على المستوى الأساسي، يقدم الرئيس التنفيذي لشركة توصية إلى مجلس الإدارة بشأن ما يعتقد أنه سياسة توزيع ارباح مناسبة. في كثير من الأحيان لا توجد سياسة عامة محددة للانطلاق منها، فقط تاريخ الارباح. لكن بعض الشركات تعلن عن أهداف أرباحها. على سبيل المثال، تستهدف بعض الشركات نسبة من ارباح الاسهم أو التدفق النقدي. شركاء Brookfield Renewable، على سبيل المثال، يستهدفون 70٪ من التدفق النقدي القابل في توزيعات الارباح، وهو إجراء غير مبادئ المحاسبة المقبولة عموماً يُظهر مقدار النقد الذي يمكن أن يدفعه إذا أرادت الشركة ذلك. ومع ذلك، فإن الهدف هو الاستمرار في زيادة ارباح الاسهم إلى جانب نمو الشراكة، لذلك سوف تحوم حول هذا الهدف بمرور الوقت. يجب عليك التحقق لمعرفة ما إذا كانت الشركة لديها سياسة معلنة، ولكن في كثير من الأحيان سوف تكون عالقاً مع شيء أكثر من التاريخ.

من المهم ملاحظة أن الرئيس التنفيذي ليس هو الشخص الذي يجري المكالمة النهائية هنا، مجلس الإدارة. تضم هذه المجموعة من الأفراد الممثلين المنتخبين للمساهمين. إنهم بشكل فعال رئيس الرئيس التنفيذي ولهم القول الفصل في القضايا الرئيسية، بما في ذلك كيفية استخدام ارباح الاسهم للشركة وكيفية توزيع أرباح الأسهم. لذا يأخذ مجلس الإدارة نصيحة الرئيس التنفيذي ويناقشها ويصوت على ما يعتقد أنه يجب أن يكون العائد. تشمل أنواع القضايا التي قد ينظر فيها مجلس الإدارة، على سبيل المثال، ربحية الشركة والاموال المتاحة والرافعة المالية واحتياجات رأس المال المستقبلية.

من المسائل الرئيسية التي يجب وضعها في الاعتبار هنا أنه بينما تعتبر ارباح الاسهم في الشركة أحد الاعتبارات المهمة في هذه العملية، إلا أن ارباح الشركات تأتي بالفعل من التدفق النقدي. توزيعات الارباح هي مقياس محاسبي تمليه مجموعة قياسية من القواعد التي تحاول ربط الإيرادات والارباح بفترات زمنية محددة. لا يعمل النقد الداخل والخارج من الشركة، أو التدفق النقدي، بنفس الطريقة. على سبيل المثال، سيتم دفع استثمار رأسمالي كبير مثل الشاحنة عند شرائها، مما يقلل من النقد الذي تمتلكه الشركة في يوم الحصول عليها. ولكن لأغراض توزيعات الارباح، ستنتشر التكلفة عبر العمر الإنتاجي للشاحنة، حيث يتم استخدامها قليلاً كل ربع سنة. وهذا ما يسمى الاستهلاك، وليس له تأثير على التدفق النقدي، ولكن يمكن أن يكون مشكلة ملحوظة للأرباح.

نظراً لأنه يتم دفع ارباح الاسهم فله تأثير على السيولة النقدية للشركة، مع تأثير ضئيل أو معدوم على توزيعات الارباح، فإن بيان التدفق النقدي هو المكان الذي تنعكس فيه مدفوعات الارباح. يتتبع هذا البيان في الواقع النقد الذي يدخل ويخرج من الشركة خلال فترة زمنية محددة. بالعودة إلى المثال أعلاه، قد يتم تخفيض أرباح الشركة من خلال نفقات الاستهلاك لتلك النفقات لسنوات، ولكن لن تتأثر الأموال الداخلة والخارجة من الشركة لأن الأموال قد تم إنفاقها بالفعل. لذا فإن النقد المتاح للشركة قد يكون بالفعل في فترة معينة أكثر من توزيعات الارباح التي تبلغ عنها الشركة. يساعد هذا على توضيح إمكانية الشركة في دفع أرباحاً أكثر من أرباحها، لأن الرسوم غير النقدية، مثل الاستهلاك، يمكن أن تخفض توزيعات الارباح بينما يكون لها تأثير ضئيل أو معدوم على النقد الذي تحققه الشركة.

في نهاية اليوم، يكون بيان التدفق النقدي أقرب إلى الطريقة التي قد تنظر بها إلى أموالك الخاصة. في حين أن بيان توزيعات الارباح مهم، فإن بيان التدفق النقدي هو أفضل طريقة لمعرفة ما إذا كانت الشركة قادرة بالفعل على تحمل توزيعات الارباح التي تدفعها.

هناك بعض قضايا المعالجة المهمة التي يجب معرفتها عندما يتعلق الأمر بموعد توزيع ارباح الاسهم، والتي تتعلق إلى حد كبير بالتوقيت لتعرف متى تقوم بشراء الأسهم قبل توزيع الأرباح. الأول هو تاريخ التصريح، وهو عندما تعلن شركة عن خطط توزيع الارباح إلى السوق. في هذا البيان، بالإضافة إلى مبلغ الارباح الفعلي، سيقدم تقريراً عن تاريخ التسجيل والتاريخ السابق وتاريخ الدفع. لفهم هذه العملية، قد يكون من المفيد النظر إلى مثال واقعي.

في 31 أكتوبر 2018، أصدرت شركة إكسون موبيل بياناً إخبارياً لإعلام المستثمرين والجمهور بعزمها على دفع ارباح الاسهم في الربع الرابع والتي تبلغ 0.82 دولار لكل سهم. كان هذا البيان الصحفي بمثابة إعلان عن توزيع ارباح. بالإضافة إلى المبلغ، أفادت الشركة أيضاً أنه سيتم دفع الارباح في 10 ديسمبر للمساهمين المسجلين في 13 نوفمبر. تاريخ الدفع هو اليوم الذي سيحصل فيه المساهمون على توزيعات الأرباح. التاريخ القياسي هو اليوم الذي تعد فيه الشركة قائمة بجميع مساهميها.

كان التاريخ الوحيد الذي لم يتم تضمينه في الإصدار هو تاريخ توزيعات الأرباح السابق، والذي عادة ما يكون قبل يومي عمل من تاريخ التسجيل لحساب الوقت اللازم لمسح معاملات الاسهم. (في هذه الحالة، كان تاريخ توزيعات الارباح 9 نوفمبر بسبب عطلة نهاية الأسبوع). لم يكن هذا التاريخ في البيان الصحفي ولكن تم الإبلاغ عنه على موقع الشركة على الإنترنت. قم بشراء الاسهم قبل ذلك التاريخ وستكون مؤهلاً للحصول على توزيع ارباح الاسهم, اشتر بعد تاريخ التسجيل وسيحصل المالك السابق على ارباح الاسهم. في الواقع، فإن ex-date هو التاريخ المحدد الذي سيتداول فيه السهم بدون الارباح الموزعة في السعر.

بالنسبة لمعظم المستثمرين، وخاصة أولئك الذين لديهم رؤية طويلة المدى، لن تكون هذه التواريخ مشكلة كبيرة جداً. ومع ذلك، إذا كنت تبحث عن شراء سهم، فقد ترغب في التحقق مرة أخرى من مواعيد صرف ارباح الاسهم في حالة الضرورة. كنت تفضل الحصول على ارباح الاسهم على أن تفوتها بيوم أو يومين لأنك تأجلت.

في هذه الأثناء، يحاول بعض المستثمرين الحصول على توزيع ارباح من خلال الاستثمار حول تاريخ الاستحقاق وتاريخ التوزيع. إن الحصول على توزيعات الارباح مستدامة هي استراتيجية يحتفظ بها المستثمرون فقط بالاسهم لفترة طويلة بما يكفي لتلقي المدفوعات قبل الانتقال إلى سهم آخر. بهذه الطريقة، يمكن للمستثمر الاستثمار في العديد من الاسهم التي لديها الارباح الموزعة بنفس الأموال و "الحصول على" المزيد من الارباح الموزعة. على الرغم من أن هذه تبدو فكرة رائعة، إلا أنها معقدة وتستغرق وقتاً طويلاً.

هناك تقنيّة أخرى تُعقّد طريقة جني الأرباح: إن ارباح الاسهم هي من الناحية الفنية عائد للأرباح المستبقاة (بند الميزانية العمومية). على هذا النحو، يجب أن ينخفض سعر السهم بشكل منطقي بمقدار الارباح الموزعة بمجرد وصوله إلى تاريخ توزيعات الارباح السابقة. هناك أيضاً خطر أن يتحرك سعر السهم من خلال اخبار الشركة أو الاخبار العالمية في السوق الأوسع خلال فترة الانتظار. لذلك ستدر دخلا من الارباح المزوعة التي تجمعها، ولكن قد ينتهي بك الأمر إلى تعويض خسارة رأس المال عند بيع الاسهم. من المحتمل جداً أن تكون الفائدة الصافية أقل مما قد تأمل، وبالتالي، لا ينبغي على معظم المستثمرين المشاركة في الحصول على توزيعات الارباح.

الآن بعد أن حصلت على التواريخ المهمة التي يجب وضعها في الاعتبار، ستحتاج إلى فهم بعض المقاييس الرئيسية التي ستراها عند البحث في طريقة حساب توزيع ارباح الاسهم. أبرزها عائد توزيع الارباح. يتم إنشاء ذلك عن طريق أخذ آخر دفعة أرباح وضربها في تكرار الارباح (عدد المرات التي يتم توزيع ارباح فيها في السنة) ثم القسمة على سعر السهم الحالي.

كلما زاد العائد، كان ذلك أفضل لمعظم المستثمرين ذوي الدخل، ولكن إلى حد ما. يمكن أن تشير الغلة المرتفعة بشكل غير طبيعي إلى ارتفاع مستويات المخاطر. نقطة مرجعية جيدة للمستثمرين هي مقارنة عائد السهم بعائد مؤشر ستاندرد آند بورز S&P 500 للتعرف على ما إذا كان مرتفعاً أم منخفضاً، حيث يمكن أن تتغير ظروف السوق بمرور الوقت. يجب أيضاً مقارنة العائد مع نظرائهم المباشرين لفهم مدى ارتفاع أو انخفاض العائد، حيث تميل بعض الصناعات إلى تقديم عوائد أعلى من غيرها. لاحظ أن بعض خدمات البيانات ستوفر عائد توزيع ارباح لاحقة، والذي يأخذ أرباحاً تاريخية تم دفعها (عادةً خلال الأشهر الـ 12 الماضية) بدلاً من النظر إلى العائد الحالي وضربه في التردد.

مقياس آخر يركز عليه المستثمرون عند كيفية حساب توزيعات الأرباح هو نسبة العائد. يمكن استخلاص ذلك عن طريق أخذ أرباح وتقسيم ارباح الشركة على السهم. على الرغم من أن ارباح الاسهم لا يتم دفعها من توزيعات الارباح، فإن هذا يعطي فكرة عن مدى سهولة الشركة في تحمل أرباحها. كلما انخفض معدل العائد على الاستثمار، كان ذلك أفضل، حيث كانت النسب أكثر من 100٪ وتستحق البحث الإضافي (مع ملاحظة أن بعض الصناعات، مثل صناديق الاستثمار العقاري، لديها دائماً نسب عوائد تزيد عن 100٪ بسبب نفقات الاستهلاك الثقيلة). يمكن حساب هذا الرقم على مدار فترات زمنية مختلفة، ولكن عادةً ما يتم النظر إليه كل ثلاثة أشهر، أو على مدى 12 شهر، أو سنة.

سينظر بعض المستثمرين عند حساب توزيعات الأرباح أيضاً في العائد على سعر الشراء. يمكنك حساب العائد على سعر الشراء عن طريق أخذ الأرباح الحالية لكل سهم وتقسيمه على متوسط تكلفة السهم. هذا رقم خاص بكل مستثمر على حدة. وهو الأنسب للمستثمرين الذين امتلكوا أسهماً مدفوعة للأرباح لفترة طويلة جداً ولأولئك الذين استخدموا متوسط تكلفة الدولار لإنشاء مراكزهم. على سبيل المثال، إذا كنت قد اشتريت أسهم Microsoft Corporation في يوم العمل الأول منذ عام 1995 مقابل 26.95 دولار (أعلى سعر في ذلك اليوم)، فإن الأرباح الموزعة تبلغ 0.32 دولار أمريكي للسهم سنوياً، مما يوفر للمستثمرين عائد أرباح بنسبة 1.2٪ تقريباً. بحلول نهاية عام 2018، نمت الأرباح إلى 1.68 دولار في كل سهم مايكروسوفت تمتلكه. هذا عائد على سعر الشراء بنسبة 6.2٪ وهو استثمار مثالي!

يجلب عائد توزيعات الارباح ونسبة العائد عنصراً من الوقت في مناقشة توزيعات الارباح. في الولايات المتحدة، تدفع معظم الشركات أربعة أرباح في السنة، أو واحدة في كل ربع سنة. هذا، مع ذلك، هو خيار واحد فقط. بعض الشركات، مثل Realty Income، وهي صندوق استثمار عقاري، تدفع توزيع ارباح شهري. (لا يوجد الكثير من اسهم توزيعات الارباح الشهرية، وهذا أمر مؤسف، حيث أن شيكات توزيعات الارباح من هذه الشركات ينتهي بها الأمر إلى محاكاة شيك الراتب المنتظم، وبالتالي تبسيط عملية وضع الميزانية للمستثمرين.) يدفع البعض الآخر مرتين في السنة، أو نصف سنوياً. مثال هنا ديزني تدفع في يناير ويوليو. في غضون ذلك، تدفع العديد من الشركات الأوروبية مرتين فقط في السنة، بدفعة مؤقتة صغيرة واحدة تليها دفعة "نهائية" أكبر. تدفع معظم الشركات الامريكية نفس المبلغ في كل مرة. تدفع بعض الشركات مرة واحدة فقط في السنة، مثل Cintas، التي تميل إلى الانتظار حتى نهاية السنة التقويمية لدفع توزيع ارباح سنوي.

لمعرفة عائد توزيعات الارباح ونسب العائد لهذه الشركات بشكل صحيح، عليك أن تأخذ في الاعتبار تكرار توزيعات الارباح. لاحظ أن بعض خدمات البيانات لا تحصل على هذه الخطوة بشكل صحيح، مما يؤدي إلى بيانات خاطئة. لذلك يجب عليك دائماً الانتقال إلى موقع الشركة على الويب للتحقق مرة أخرى من أي إحصائيات أرباح تبدو غير عادية.

هناك شيء آخر يجب أخذه في الاعتبار هنا أيضاً. في بعض الأحيان تدفع الشركات توزيع ارباح خاصة. هذه هي المدفوعات التي تتم خارج جدول ارباح الاسهم النموذجي. مثال على ذلك Kinder Morgan Canada، التي باعت أصولاً كبيرة في 2018 واختارت توزيع جزء من النقد الذي أنتجته على المساهمين عبر توزيع ارباح لمرة واحدة. لا ينبغي أن تؤخذ هذه الارباح الموزعة في الاعتبار في نسبة العائد أو العائد على الاستثمار، لأنها أحداث غير عادية. ومع ذلك، فإن بعض الشركات لديها تاريخ في توزيع الارباح على أساس منتظم، مثل L Brands، على الرغم من أنها لم تفعل ذلك مؤخراً، مما يدل على أنه لا ينبغي الاعتماد على هذه المدفوعات الإضافية.

لتعقيد الأمور أكثر، لا يتم دفع ارباح الاسهم دائماً نقداً. في بعض الأحيان تدفع الشركة ارباح الاسهم، والتي من خلالها تصدر لكل مستثمر اسهم إضافية للشركة. أحد الأمثلة الرائعة هو Tootsie Roll Industries، التي لديها أرباح نقدية صغيرة جداً ولكنها أيضاً تدفع أرباحاً صغيرة من الاسهم كل عام. الفائدة الصافية للمستثمرين هي أن عدد الاسهم التي يمتلكونها يزيد بمرور الوقت.

في أوقات أخرى، يتم تنفيذ العرض الفرعي من خلال توزيع ارباح أسهم في شركة جديدة. يحدث هذا عندما تمنح الشركة المساهمين أسهماً حديثة الإنشاء في أحد أقسامها التشغيلية حتى تتمكن من فصل القسم كشركة عامة خاصة بها. كان أحد الأمثلة الكلاسيكية على ذلك هو تفكك AT&T لعام 1984، والذي يشار إليه بمحبة باسم Ma Bell، إلى شركة لمسافات طويلة تحمل نفس الاسم وسبعة ما يسمى Baby Bells. تمتلك شركة Baby Bells شركات الهاتف المحلية التي تخدم مناطق مختلفة من الولايات المتحدة. مقابل كل 10 اسهم من AT&T، حصل المستثمرون على سهم واحد في كل من شركات الهاتف الإقليمية السبع. كسر هذا التحرك AT&T من شركة واحدة إلى ثماني.

كل ما قيل، أن الارباح الموزعة ليست عادة هي القاعدة، على الرغم من أن عدداً صغيراً من الشركات لديها تاريخ طويل في دفع ارباح الاسهم العادية.

حتى الآن جيد جداً، لكن توزيعات الارباح لا ترتفع دائماً. في بعض الأحيان عندما تواجه شركة ما مشكلة مالية، يتعين عليها تخفيض أرباحها. عادة لا يحب المستثمرون تخفيضات الارباح، كما هو مذكور أعلاه، وسيبيعون أسهم الشركات التي تم تخفيض توزيعات أرباحها أو التي يعتقدون أنها من المحتمل أن تنخفض. هذا هو السبب في أنك بحاجة إلى توخي الحذر عند النظر إلى الشركات ذات العوائد المرتفعة ونسب العوائد العالية، حيث يمكن أن يكون كلاهما علامة على أن توزيعات الارباح الحالية ليست مستدامة.

ومع ذلك، فإن بعض الشركات لديها أرباح متغيرة، لذلك من المتوقع أن ترتفع ارباح الاسهم وتنخفض مع مرور الوقت. يجب النظر إلى تغييرات الارباح في شركات مثل هذه بشكل مختلف لأن سياسة توزيعات الارباح غالباً ما تكون أكثر أهمية من دفع توزيعات الارباح. شركة المعادن الثمينة من ويتون مثال جيد هنا. تستهدف الشركة 30٪ من متوسط النقد الناتج عن الأنشطة التشغيلية خلال الأرباع الأربعة السابقة. ويدفع هذا المبلغ بالضبط، بغض النظر عما إذا كان أكثر أو أقل من الارباح السابقة. هذا جدير بالملاحظة لأن ويتون تولد الإيرادات عن طريق بيع المعادن الثمينة، التي يمكن أن تكون أسعارها متقلبة.

فخ توزيعات الارباح هو مصطلح آخر ستسمعه لوصف توزيعات الارباح، وهذا فقط ليس إيجابياً على الإطلاق. بشكل أساسي، فخ الارباح الموزعة عبارة عن سهم ذو عائد مرتفع مدعوماً بعائد يبدو غير مستدام. مثال جيد هنا هو شركة Frontier للاتصالات. في عام 2017، دفعت الشركة أربعة أرباح ربع سنوية بقيمة 0.60 دولار للسهم. ومع عدم وجود الارباح، كانت نسبة تغطية ارباح الاسهم سلبية في الواقع. كانت أعمالها تكافح لبعض الوقت تحت وطأة النتائج المالية المتدهورة وعبء الديون الثقيل الذي خلفته عمليات الاستحواذ.

انتهت الشركة بإلغاء توزيعات الارباح في عام 2018. ومع ذلك، مع تقدم عام 2017، ارتفع عائد الارباح من حوالي 10٪ أو نحو ذلك إلى 50٪ بشكل لا يصدق حيث انخفض السهم من أكثر من 50 دولار للسهم الواحد إلى 6.75 دولار تقريباً. العائد بنسبة 10 ٪ مرتفع ويستحق اهتماماً إضافياً، لا سيما في شركة خاسرة للغاية. لكن العائد بنسبة 50٪ أمر مثير للسخرية تماماً - كانت سوق الاسهم ترسل إشارة تحذير صاخبة جداً. قبل أن تقفز على توزيعات الارباح، تأكد من قيامك بالبحث الصغير للتأكد من أن العائد المرتفع ليس نتيجة لمشاكل مالية جوهرية، والأهم من ذلك، أن يكون هناك احتمال كبير لخفض الارباح. تريد أن تبذل قصارى جهدك لتجنب فخاخ توزيعات الارباح مثل شركة Frontier للاتصالات.

اسهم توزيعات الارباح هي أسهم الشركات التي تدفع للمساهمين جزءً من الارباح أو الارباح بشكل منتظم. يتم تمويل هذه المدفوعات من الارباح التي تولدها الشركة ولكنها لا تحتاج إلى الاحتفاظ بها لإعادة الاستثمار في العمل. يمكن للمساهمين استلام أرباح نقدية أو اسهم إضافية أو أنواع أخرى من الممتلكات. كفئة استثمارية، تتمتع الشركات التي لديها توزيعات الارباح أيضاً بسجل حافل في مساعدة الناس على بناء الثروة على المدى الطويل.

لكي تنجح الشركة في توزيع ارباح الاسهم، يجب أن يكون لديها نشاط تجاري قوي يدر باستمرار أرباحاً أكثر مما تحتاج لتشغيله بينما لا يكون لها استخدام أفضل لهذه الارباح، مثل إعادة الاستثمار في الأعمال، من إعادتها إلى المساهمين. علاوة على ذلك، لدى الشركات التي تدفع أرباحاً أيضاً سياسة شركة محددة بوضوح لدفع توزيعات الأرباح التي تحددها مجالس إدارتها.

في حين تميل بعض الصناعات إلى السماح بإيرادات وتدفقات نقدية أكثر قابلية للتنبؤ بها، تنتج كل صناعة تقريباً على الأقل القليل من توزيعات الارباح. على سبيل المثال، تضم القائمة الحالية للأرباح الأرستقراطيين - أعضاء S&P 500 الذين لديهم ما لا يقل عن 25 سنة متتالية من نمو الارباح السنوية - ما يقرب من 60 شركة في ست قطاعات رئيسية.

يوضح استعراض ارباح الاسهم الأرستقراطية أيضاً أن افضل توزيعات الارباح تأتي من شركات ذات سجلات قوية في توليد المزيد من الارباح أكثر مما تحتاجه لإعادة الاستثمار في الأعمال. والنتيجة هي توزيع ارباح يمكن الحفاظ عليها عبر الظروف الاقتصادية، وفي كثير من الحالات، تزداد على أساس منتظم.

من المقاييس المفيدة لقياس استدامة ارباح الشركة هي نسبة توزيعات الارباح ونسبتها إلى نسبة توزيعات الأرباح النقدية. نسبة العائد هي جزء من ارباح الشركة - أو التدفقات النقدية - اللازمة لدفع ارباح الاسهم. على سبيل المثال، الشركة التي تكسب دولار واحد لكل سهم وتدفع 0.50 دولار أمريكي لكل سهم في الارباح الموزعة سيكون لها نسبة دفع تبلغ 50 ٪.

كيف يمكنك استخدام هذا المقياس؟ كقاعدة عامة، كلما انخفضت نسبة العائد، كان ذلك أفضل. كلما كان جزء أصغر من أرباح الشركة يتم دفعه، كلما احتفظت به. يجب أن يعني هذا أن توزيعات الارباح أقل عرضة لخطر قطعها إذا انخفضت الارباح.

غالباً ما يتم فرز الشركات أيضاً حسب حجم الأرباح التي تدفعها، أو عائد الارباح. يتم التعبير عن العائد كنسبة مئوية ويقيس حجم الارباح مقابل سعر السهم الأخير. على سبيل المثال، إذا تم تداول السهم مقابل 10 دولارات للسهم الواحد وأن ارباح الاسهم خلال العام التالي ستكون 0.20 دولار أمريكي للسهم الواحد، فإن عائد الأرباح سيكون 2٪.

تدفع معظم الشركات توزيعات الارباح للمستثمرين نقداً، ولكن في بعض الأحيان قد تدفع مع اسهم الشركة. يجب عدم الخلط بين توزيع ارباح الاسهم هذا وخطة إعادة استثمار الارباح - التي تسمى أحياناً استثمار DRIP - حيث يختار المستثمرون إعادة استثمار الارباح في المزيد من الاسهم.

من حيث التوقيت، تدفع معظم الشركات توزيع ارباح الاسهم للمستثمرين كل ثلاثة أشهر، على الرغم من أن بعض ارباح الاسهم تدفع شهرياً وبعضها يدفع مرة أو مرتين سنوياً. تتعلق عدة تواريخ مهمة بموعد دفع ارباح الاسهم ومن يحق له استلامها، اعتماداً على وقت شراء الاسهم أو بيعه

إن أحد الأسباب المهمة التي قد تختار الشركة بسببه إصدار الاسهم الموزعة هو جذب المستثمرين. يستثمر ملايين الأشخاص لتوليد الدخل، ويجب أن تتنافس الاسهم مع السندات والعقارات والاستثمارات الأخرى ذات الدخل الثابت لرأس المال المستثمر. الشركات التي تعد بمشاركة الأرباح على أساس منتظم يمكن أن يفتح باب تدفق المستثمرين إليها. كما أنها سياسة جيدة للشركات التي تحقق أرباحاً أكثر مما تستطيع الإدارة استخدامه بشكل جيد لدفع ارباح.

على العكس، هناك أسباب وجيهة لعدم دفع ارباح الشركة. على سبيل المثال، قلة من اسهم النمو تدفع أرباحاً، يعود السبب وراء ذلك أن العديد من الشركات في هذه الفئة، تفضل استخدام رأس المال للاستثمار في تنمية الأعمال.

علاوة على ذلك، قد لا تتمكن الشركات التي لا تحقق أرباحاً باستمرار من الحفاظ على توزيعات الارباح بشكل منتظم. على سبيل المثال، يمكن للشركات الدورية، مثل منتجي النفط المستقلين، أن تشهد أرباحاً تتأرجح على نطاق واسع من فترة إلى أخرى. إذا كان على الشركة قطع أو حتى إيقاف دفع ارباح الاسهم، فغالباً ما يُنظر إليها على أنها تخل بوعدها لمستثمريها.

لذا بالنسبة لبعض الشركات، تكون أفضل سياسة في بعض الأحيان هي عدم دفع توزيعات الارباح أو إصدار مدفوعات لمرة واحدة، أو ارباح خاصة.

توزيعات الارباح ليست هي نفسها، في الواقع، هناك فرصة جيدة بأن جزءً على الأقل مما قد تعتقد أنه توزيع ارباح ليس في الحقيقة أرباحاً. دعونا نلقي نظرة فاحصة على ارباح الاسهم، بالإضافة إلى أنواع مختلفة أخرى من شركات الدفع التي يمكن أن تقدمها الشركات للمستثمرين، وسبب أهمية الفروق. (تلميح: قد تكون هناك آثار ضريبية.)

توزيعات ارباح الاسهم الممتازة هي النوع الأكثر شيوعاً من توزيع ارباح الاسهم. إنه النوع الذي تدفعه معظم الشركات الأمريكية، وهو أكثر ملاءمة للضرائب. تخضع توزيعات الارباح للضريبة لمعدل مكاسب رأس المال طويل الأجل الأقل وليس بمعدل الضريبة الهامشية.

لمعرفة ما إذا كانت الشركة تدفع توزيعات الارباح الممتازة أو العادية، راجع قسم علاقات المستثمرين على موقعها على الويب. بالنسبة إلى الاسهم التي تمتلكها حالياً، سيتم التحقق من المربع 1B من نموذج IRS 1099-DIV إذا كان ضمن صنف توزيع ارباح الاسهم المؤهلة.

على عكس توزيعات ارباح الاسهم العادية، فإن ارباح الاسهم العادية تخضع للضريبة بمعدل الضريبة الهامشي الخاص بك. فيما يلي بعض الأمثلة الشائعة عن توزيعات الارباح العادية:

تعتبر العديد من الشراكات المحدودة الرئيسية، والشراكات المتداولة علناً، والشركات ذات المسؤولية المحدودة أيضاً بمثابة توزيع ارباح الاسهم، تدفع عوائد الارباح أعلى من المتوسط. وذلك لأن طبيعة هيكلها المؤسسي تجعلها فعالة من حيث النقد.

ومع ذلك، فإن معظم هذه الأنواع من الارباح الموزعة تأتي بمعدل ضريبة أعلى ولها شكل ضريبي أكثر تعقيداً. يقسم نموذج الجدول K-1 حصة كل مستثمر في ارباح الأعمال عبر مجموعة متنوعة من الفئات بحيث يمكن تقييم الضرائب بشكل مناسب.

مع عودة رأس المال، أو ارباح رأس المال، فإن توزيعات الارباح التي تحصل عليها ليست دخلاً: إنها الشركة التي تعيد جزء من المال الذي استثمرته. لأنه ليس الدخل، لن تدفع ضرائب على عودة رأس المال.

لكن رجل الضرائب يأتي في النهاية. بعودة رأس المال، تطرح المبلغ الذي تحصل عليه من أساس التكلفة الذي دفعته. لذا، إذا دفعت 10 دولارات لكل سهم وأصدرت إحدى الشركات عائد رأس مال بقيمة 0.50 دولار لكل سهم، فإن الأساس الضريبي الخاص بك هو الآن 9.50 دولار. سيؤثر ذلك على مكاسب رأس المال - والضريبة على تلك المكاسب - وعندما تبيع هذا السهم.

على عكس توزيع ارباح الاسهم العادية، التي تتكرر، فإن توزيع ارباح خاصة هي دفعة لمرة واحدة من شركة لا تتبع سياسة توزيعات الارباح العادية. في كثير من الأحيان، يكون الربح الخاص ناتجاً عن شركة لديها أرباع أو سنة قليلة مربحة بشكل خاص، أو تحقق عائدات ببيع الأصول، أو تجد نفسها بأي شكل آخر مع مقدار كبير من رأس المال الزائد الذي يقرر المجلس أنه يجب أن يعود إلى المساهمين.

يجب أن ينظر المستثمرون إلى توزيعات الارباح الخاصة على أنها مكافأة لطيفة ولكن ليس كوعود للتكرار.

يتم إصدار توزيع أرباح الاسهم الممتازة لأصحاب الاسهم المفضلة، والتي، على الرغم من اسمها، تشبه السندات. وهي تتميز بدفعات توزيعات الارباح الثابتة، وإذا لم تتمكن الشركة من دفع جميع أرباحها الموعودة، فإن المدفوعات المستحقة للمساهمين المفضلين لها الأولوية على تلك المدفوعات المستحقة للمساهمين العاديين.

يمكن أن يكون الاستثمار في توزيعات الارباح مجزياً للغاية. الشركات التي لديها سجل حافل في دفع ارباح الاسهم ثم زيادة تلك العوائد بانتظام تقدم تاريخياً عوائد جيدة لمستثمريها. ويرجع ذلك في المقام الأول إلى أن أقوى الشركات فقط لديها القدرة على الحفاظ على توزيعات الارباح على المدى الطويل، ويجب أن تكون الإدارة أكثر انضباطاً عندما تخصص رأس المال لأنه لا يوجد سوى القليل منها بعد الدفع للمساهمين.

سيكون التقاعد أسهل كثيراً إذا لم تكن مضطراً للتخلي عن راتبك للتوقف عن العمل. هنا يكمن جمال الاستثمار في الاسهم التي تدفع توزيعات الارباح للتقاعد: دخل توزيعات الارباح الخاص بك لا يعتمد على ظهورك في المكتب كل يوم.

هذا مجرد مبرر واحد لإضافة استراتيجية توزيع الارباح إلى خطة المدخرات الخاصة بك. اقرأ معنا أدناه لسبع أسباب أخرى يمكن أن تكون الاسهم التي تدفع أرباحاً هي أفضل لاعب في محفظة الاستثمار الخاصة بك.

في حالة الانكماش في السوق، سيكون دافعو توزيعات الارباح ذو الجودة العالية هم النقاط المضيئة في محفظتك. قد يتعرضون لضربة مؤقتة في سعر السهم، لكنهم ما زالوا ينتجون نقوداً. عندما يخسر كل مركز آخر تملكه المال يوماً بعد يوم، ستقدر مدفوعات الارباح هذه أكثر من المعتاد.

قد ينتج عن الاسهم الممتازة التي تدفع أرباحاً من 1 ٪ إلى 3 ٪ سنوياً. شركة العلامات التجارية الاستهلاكية كولجيت بالموليف (المدرجة في بورصة نيويورك تحت الرمز NYSE: CL) تنتج 2.28٪، على سبيل المثال؛ تنتج سلسلة مطاعم الوجبات السريعة ماكدونالدز (المدرجة في بورصة نيويورك تحت الرمز NYSE: MCD) 2.20٪ وشركة الأدوية Johnson & Johnson (NYSE: JNJ) تنتج 2.49٪.

هذه العائدات قابلة للمقارنة مع العائدات الحالية على سندات الخزانة لمدة 20 أو 30 عاماً. من ناحية أخرى، فإن عوائد سندات الخزينة ذات النضج الأقصر هي أقل قدرة على المنافسة. تتراوح عوائد السندات من سبع إلى عشر سنوات بين 1٪ و 1.8٪، كما أن آجال الاستحقاق لمدة خمس سنوات أصغر وتقل عن 1٪.

يمكنك الحصول على مركز أكبر في الاسهم التي تدفع توزيعات الارباح عن طريق إعادة استثمار مدفوعات الارباح. في بعض الدول يقوم المستثمرين في تلقلي الأرباح في حساب التقاعد حتى يتم إعفائهم من الضرائب.

تشتهر بعض الشركات التي تدفع توزيعات الارباح بزيادة مدفوعات المساهمين كل عام. أولئك الذين يدفعون من خلال زيادة توزيعات الارباح السنوية لمدة 25 عاماً أو أكثر على التوالي، يكتسبون العلامة الحصرية لـ Dividend Aristocrat. بمجرد أن تحصل الشركة على مكانة أرستقراطية في توزيعات الارباح، يكون فريق القيادة متحمساً للغاية للحفاظ عليها.

زادت شركة كولجيت بالموليف توزيعات الارباح لمدة 59 عاماً على التوالي بمعدل 3.25٪ سنوياً. تمتع مساهمو ماكدونالدز بزيادات في توزيعات الارباح بمتوسط 9.58٪ سنوياً لمدة 45 عاماً متتالية. ورفعت شركة Johnson & Johnson توزيعات الارباح بنسبة 6.23٪ في المتوسط لمدة 59 عاماً متتالية.

يساعدك هذا الدخل المرتفع من توزيعات الارباح على معالجة الزيادات التضخمية في نفقات المعيشة.

نظراً لأننا نتحدث عن دافعي توزيعات الارباح موثوقين، خذ دقيقة للتفكير في تحقيق زيادة أرباح المساهمين على التوالي لمدة 25 عاماً أو أكثر. يتطلب ذلك فريق قيادة منضبطاً بالإضافة إلى نموذج عمل ينتج باستمرار الكثير من المال. هذه الصفات تجعل الاسهم ذات توزيعات الارباح الممتازة جذابة مثل المراسي طويلة الأجل لمحفظتك.

على عكس السندات، فإن الاسهم التي تدفع أرباحاً تقدر أيضاً أثناء إنتاجها للنقد. على سبيل المثال، بالعودة إلى الشركات الثلاث التي تمت مناقشتها أعلاه، أظهرت كل من كولجيت بالموليف وماكدونالدز وجونسون آند جونسون متوسط مكاسب سنوية في سعر السهم بنسبة 9٪ أو أكثر على مدى السنوات العشر الماضية.

ليس هناك ما يضمن أن أي شركة ستستمر في دفع توزيعات الارباح، تماماً كما لا يوجد ضمان بأن أي سهم سيرتفع على المدى الطويل. لتجنب هذه المخاطر، يتوجب عليك تنويع محفظتك الاستثمارية بالعديد من الاسهم التي تقدم توزيعات ارباح مستدامة.

لا يخلو دافعو توزيعات الارباح من المخاطر، لكنهم غالباً ما يكونون أكثر استقراراً وموثوقية من أقرانهم الذين لا يدفعون توزيعات الارباح.

يمكن أن تكون اسهم توزيع أرباح مصدر دخل كبير للمستثمرين، سواء لفئة الشباب الطامحين والمتقاعدين في نفس الوقت. ذلك لأن اسهم توزيعات الأرباح القوية تدفع التوزيعات النقدية بانتظام، عادة مرة واحدة كل ربع سنة.

في حين أن توزيعات الارباح يمكن أن تكون مصدراً كبيراً للدخل، إلا أنها يمكن أن تكون أيضاً وسيلة ممتازة لتنمية ثروتك بمرور الوقت. ذلك لأن تلك الشركات التي تدفع ارباحا باستمرار يجب أن تظهر انضباطاً قوياً في إدارة أموالها للتأكد من قدرتها على دفع توزيعات ارباح منتظمة للمستثمرين. ليس هذا فقط، ولكن الشركات التي تدفع ارباحا تميل إلى التفوق في الأداء على السوق الأوسع. وفقاً لقسم إدارة الأصول العالمية في Royal Bank of Canada، من عام 1986 حتى عام 2016، أعادت الشركات التي تدفع ارباحا للمستثمرين متوسط 9.9٪، متفوقةً على عائد 6.6٪ في السوق الأوسع.

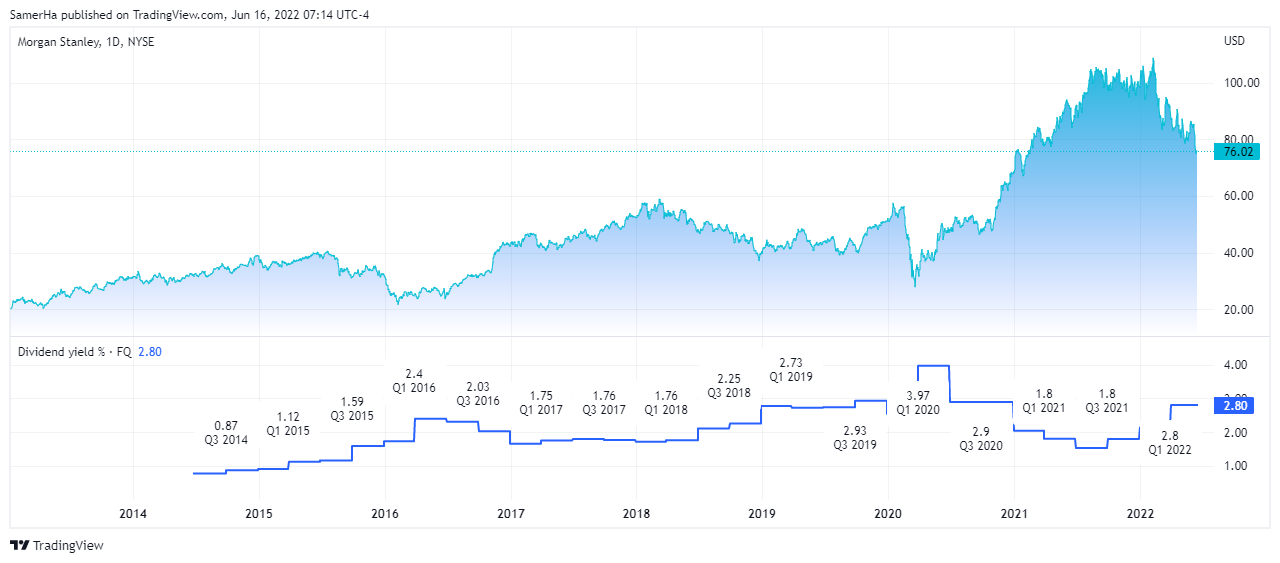

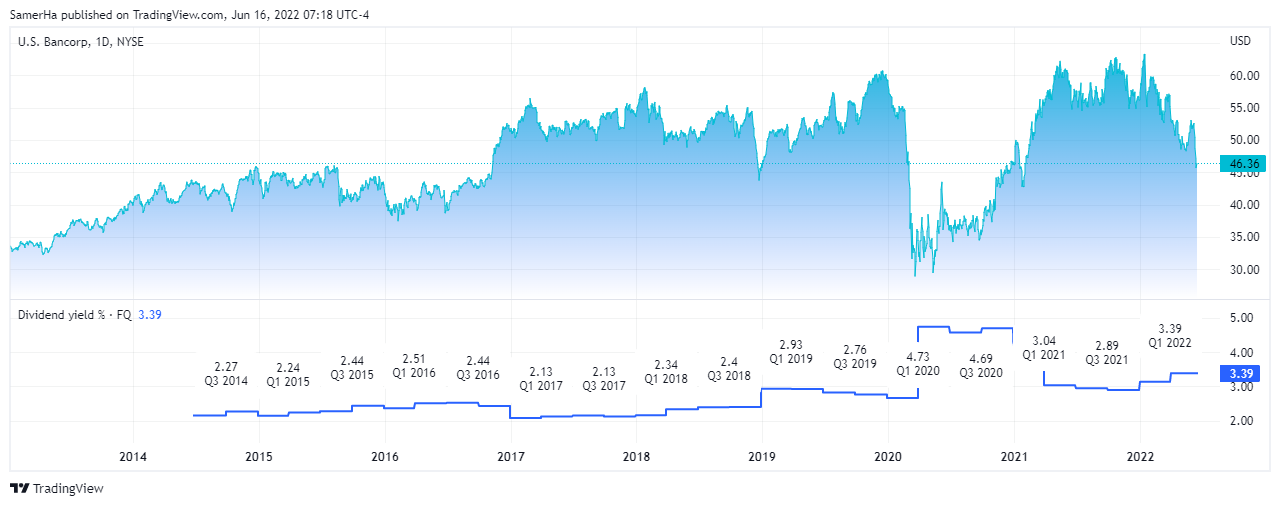

هذه الاسهم الثلاثة هي لافضل شركة توزع ارباح يمكنك الاستثمار فيها إلى الأبد والتي تشمل كل من هذه الاسهم: Morgan Stanley (NYSE: MS) و US Bancorp (NYSE: USB) و Cincinnati Financial (NASDAQ: CINF).

مؤسسة Morgan Stanley هي شركة خدمات مالية تعمل في مجال الخدمات المصرفية الاستثمارية وإدارة الثروات وتداول الأوراق المالية. يُعتبر سهم مورغان ستانلي افضل سهم استثماري يوزع ارباح بين الأسهم في القطاع المالي لأنها قامت بتنويع مصادر إيراداتها. قبل عام 2020، كانت مورغان ستانلي تعتمد بشكل أساسي على الخدمات المصرفية الاستثمارية والتجارة لتوليد الإيرادات.

نظراً لتقلب توزيع الارباح على المساهمين، سعى الرئيس التنفيذي جيمس جورمان إلى تنويع إيرادات الشركة حتى تتمكن من الأداء بشكل جيد في جميع دورات الاسواق. حقق البنك نجاحاً كبيراً في العام الماضي، حيث لم يقم بعملية استحواذ واحدة بل عمليتين استحواذ كبيرتين. استحوذ البنك على E * TRADE و Eaton Vance، وأنفق ما يقرب من 20 مليار دولار لتحسين ربحيته في جميع أنواع ظروف السوق.

يمنح E * TRADE الشركة تدفقاً ثابتاً للإيرادات من عمولات ورسوم التداول. يمكن أن يوفر تدفق الإيرادات هذا أداء جيد في نموذج أعمال الشركة وذلك عندما تكون تقلبات السوق عالية وينخرط المستثمرون في الكثير من نشاط التداول. يمنحها Eaton Vance تدفقاً للإيرادات يمكن أن يحقق أداءً جيداً في جميع ظروف السوق. ستجمع إدارة الثروات رسوماً على إجمالي الأصول الخاضعة للإدارة (AUM) ويمكن أن تزودها بالإيرادات.

يجب أن يساعد تدفق الإيرادات المتسق هذا الشركة في الحفاظ على ارباحها وزيادتها للسنوات القادمة. ضاعف البنك توزيعات الارباح بعد أن رفع الاحتياطي الفيدرالي قيود توزيعات الارباح على اسهم القطاع المصرفي في وقت سابق من هذا العام، ويحقق السهم حالياً ارباحا جيدة للمستثمرين بنسبة 2.1٪ سنوياً.

المصدر: الرسم البياني اليومي لسعر سهم مورغان ستانلي، TradingView. نطاق البيانات: 13 يناير 2013 إلى 16 يونيو 2022. تم الإعداد في 16 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

بنك US Bancorp هو بنك جيد الإدارة يركز على إدارة المخاطر وجودة الائتمان القوية. تركيزه على القروض عالية الجودة ومخصصات الخسارة المتحفظة هي أحد الأسباب التي تجعله معروفاً كواحد من أفضل البنوك الإقليمية في الولايات المتحدة واسهم هذا البنك معروفة كافضل سهم يوزع أرباح أيضاً في القطاع المالي. Bancorp هي أيضاً واحد من أكبر 10 ممتلكات في Berkshire Hathaway.

ما يجعل Bancorp الأمريكية افضل سهم استثماري يوزع أرباح هو الارباح الموزعة الثابتة على مدار العقد الماضي. يتم تداول السهم حالياً بسعر يصل إلى القيمة الدفترية الملموسة (حقوق الملكية مطروحاً منها الأصول غير الملموسة) البالغ 2.4، مما يجعله في تقييم أغلى من المنافسين المصرفيين الآخرين.

ومع ذلك، يتم تداولها بعلاوة لسبب وجيه. حافظ البنك على نسب ربحية ممتازة مقارنة بنظرائه. على مدى السنوات العشر الماضية، حافظت شركة Bancorp الأمريكية على متوسط عائد على حقوق المساهمين (ROE) بنسبة 15.2٪ ومتوسط عائد على الأصول (ROA) بنسبة 1.4٪ - متغلباً على المنافسين المصرفيين الرئيسيين الآخرين، بما في ذلك JPMorgan Chase و Bank of America، وويلز فارجو.

أظهرت شركة Bancorp الأمريكية إدارة مخاطر وجودة ائتمانية ممتازة. بالإضافة إلى ذلك، فقد أنشأ أيضاً نشاطاً قوياً لدفع ارباح الاسهم، والذي من شأنه أن يدفع نمواً قوياً في المستقبل للبنك. يمنح البنك حالياً المستثمرين عائداً جذاباً بنسبة 3.1٪.

المصدر: الرسم البياني اليومي لسعر (سهم USB)، TradingView. نطاق البيانات: 13 يناير 2013 إلى 16 يونيو 2022. تم الإعداد في 16 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

يمكن أن تكون شركات التأمين مصدراً كبيراً للدخل بسبب توليد التدفق النقدي المستمر. هذا سبب كبير لوصف وارن بافيت التأمين بأنها أحد الصناعات المفضلة لديه للاستثمار فيها.

شركة Cincinnati Financial هي شركة تأمين تركز على إصدار وثائق التأمين على الممتلكات والتأمين ضد الحوادث. تجني الشركة الأموال بشكل أساسي من بوالص التأمين التجارية أو تلك البوالص للشركات. كما أنه يضمن خطوط التأمين الشخصية مثل التأمين على السيارات والتأمين على المنازل.

لقد قامت بعمل رائع في إصداء وثائق تأمين مربحة لعقود حتى الآن، وهذا هو السبب في أنها تمكنت من زيادة توزيعات الارباح باستمرار. من عام 2012 حتى عام 2020، نمى التدفق النقدي للشركة من البوالص المتعلقة بإصابات الممتلكات بمعدل نمو سنوي مركب يبلغ 11.5٪.

استثمرت الشركة بكثافة في التكنولوجيا والذكاء الاصطناعي لضمان جودة بوالص التأمين والتعامل مع المطالبات بسرعة وكفاءة. تساعد هذه الاستثمارات على البقاء في صدارة منافستها، حيث شهدت الأونة الاخيرة منافسة من شركات التأمين الأصغر سناً والتي تتطلع إلى الاستفادة من الذكاء الاصطناعي والبيانات الضخمة.

أظهرت Cincinnati Financial تاريخاً مثيراً للإعجاب في زيادة توزيع الارباح باستمرار. الشركة جزء من نادي Dividend Kings الحصري - الاسهم التي زادت توزيعات الارباح لمدة 50 عاماً على الأقل على التوالي. زادت الشركة من ارباحها بمقدار 61 عاماً على التوالي، وهو إنجاز لم تحققه سوى ثماني شركات أخرى. كما أن لديها عائد توزيعات ارباح قوي بنسبة 2.1٪.

المصدر: الرسم البياني اليومي لسعر (سهم CINF)، TradingView. نطاق البيانات: 31 يناير 2013 إلى 16 يونيو 2022. تم الإعداد في 16 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

يعتبر Stanley Black & Decker من الأسماء البارزة في مجال الأدوات ومساحة البضائع المرتبطة بها، وقد كان كذلك منذ سنوات. تمتلك بعضاً من أفضل العلامات التجارية للأدوات التي ستجدها في ملايين الخزانات والمرائب الأمريكية، تبيع الشركة أيضاً خطوط Craftsman و DeWalt والعديد من المنتجات الأخرى.

مثل العديد من أفضل اسهم توزيعات الارباح، تمكن ستانلي بلاك آند ديكر تاريخياً من زيادة الإيرادات باستمرار (وإن كان بشكل غير ملحوظ) وتحقيق ارباح صافية. لكن في الآونة الأخيرة طغت عليه زيادة ملحوظة في تكاليف المواد الخام بسبب ارتفاع معدلات التضخم، وهو أحد المدخلات الرئيسية للشركة.

ونتيجة لذلك، خفضت مؤخراً ارباحها الصافية وتوجيهات التدفق النقدي الحر لعام 2022 بالكامل، مما دفع المستثمرين إلى الهروب من أجل الخروج. ومع ذلك في الربع الأول لعام 2022، تفوقت الشركة على متوسط تقديرات ارباح المحللين للربع الأول، أو تمكنت من زيادة الإيرادات بنسبة 20٪ على أساس سنوي بفضل الاستحواذ الذكي والتكميلي (لمورد معدات البستنة MTD).

تقوم شركة Stanley Black & Decker بما في وسعها للتعامل مع الزيادة في تكاليف المواد الخام، ولا سيما رفع أسعار منتجاتها. لكن هذه الأزمة مع المواد الخام لن تدوم إلى الأبد، وحتى أثناء قيامها بذلك، ستستمر الشركة في العمل في بيئة يجب أن تستمر فيها محركات الأعمال الرئيسية - مثل سوق الإسكان في الولايات المتحدة بإظهار المزيد من التحسن.

ترك هجرة المستثمرين الأخيرة شركة ستانلي بلاك أند ديكر رخيصة إلى حد ما فيما يتعلق بتقييماتها. يتم تداولها بسعر آجل إلى ربح أقل من 12، وقيمة السعر إلى الدفتر بالكاد أعلى من 1 - كلاهما منخفض إلى حد ما مقارنة باسهم التصنيع الأخرى.

وفي الوقت نفسه، على الرغم من أن عام 2022 ربما لن يكون عاماً بارزاً للشركة، إلا أن المحللين يتوقعون عام 2023 أكثر إشراقاً. وبشكل جماعي، يتوقعون زيادة بنسبة 17٪ تقريباً لكل حصة في صافي الارباح.

أخيراً، يعني سعر السهم الضعيف عائد ارباح أكبر. يقف Stanley Black & Decker حالياً عند 2.7٪ تقريباً، وهو رقم جذاب للغاية عند مقارنته ليس فقط مع الاسهم في قطاعها، ولكن أيضاً مع المجموعة المقدسة من Dividend Aristocrats التي هي جزء منها.

المصدر: الرسم البياني اليومي لسعر (سهم SWK)، TradingView. نطاق البيانات: 28 يناير 2013 إلى 16 يونيو 2022. تم الإعداد في 16 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

أحد اسهم توزيعات الارباح المفضلة للشراء الآن هو سهم شركة Home Depot. مرت الشركة بعامين جامحين، بدءاً من زيادة الإيرادات في بداية الوباء، تلاها تباطؤ النمو في الأرباع الأخيرة. ومع ذلك، فإن تشاؤم المستثمرين المحيط بآفاق هوم ديبوت مع إعادة فتح الاقتصادات يوفر سعراً أقل للمستثمرين المحتملين. في الواقع، انخفض سهم Home Depot بنسبة 28٪ عن أعلى مستوياته.

بغض النظر عن التقلبات قصيرة الأجل، قامت Home Depot بعمل ممتاز في زيادة الإيرادات، وتوسيع هوامش الربح، وزيادة ربحية السهم على المدى الطويل. هذه أخبار جيدة لمستثمري توزيعات ارباح الاسهم لأنه في النهاية يتم دفع توزيعات ارباح الاسهم من الارباح. ارتفعت عائدات هوم ديبوت من 75 مليار دولار إلى 151 مليار دولار في العقد الماضي. توسع هامش الربح التشغيلي من 10.4٪ إلى 15.2٪ خلال نفس الفترة. كل ذلك تدفق إلى المحصلة النهائية. لقد نمت ربحية السهم بمعدل سنوي مركب 20٪ على مدى 10 سنوات.

ساعد ذلك بلا شك Home Depot على رفع توزيعات الارباح من 1.16 دولار في عام 2013 إلى 6.60 دولار في عام 2022. وهذا يعني أن مستثمري الدخل في عام 2013 الذين احتفظوا بأسهمهم يحصلون على ما يقرب من ستة أضعاف الارباح التي اشتركوا فيها. يمكن لمستثمري الدخل اليوم أن يتوقعوا من Home Depot زيادة توزيعات الارباح خلال العقد المقبل أيضاً.

أدى الانخفاض في اسهم Home Depot إلى تداولها عند تقييم عادل لنسبة السعر إلى الارباح 19 ونسبة السعر إلى التدفق النقدي الحر 28. لا يمكن أبداً لوم المستثمرين على دفع سعر معقول مقابل عمل ممتاز. هوم ديبوت هو مخزون رائع من ارباح الاسهم يتم شراؤه لهذه الأسباب.

المصدر: الرسم البياني اليومي لسعر سهم هوم ديبوت، TradingView. نطاق البيانات: 31 يناير 2013 إلى 16 يونيو 2022. تم الإعداد في 16 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

يتم تداول اسهم 3M الصناعية حالياً بسعر أقل بكثير مما كانت عليه قبل خمس سنوات، ويرجع ذلك جزئياً إلى التكاليف القانونية والبيئية المستمرة المرتبطة بأعمالها. هذه التكاليف شائعة للأسف في العديد من الشركات، خاصة تلك التي لها تاريخ طويل من العمليات وخطوط الإنتاج واسعة النطاق التي يعتمد عليها الناس في أشياء مثل الصحة والسلامة.

يوفر هذا الليونة في اسهمها للمستثمرين فرصة جيدة لشراء جزء من شركة عالمية بسعر معقول. يتم تداول 3M بحوالي 15 ضعفاً للأرباح اللاحقة وأقرب 13 مرة من ارباحها المستقبلية المتوقعة. بالإضافة إلى ذلك، تمتلك اسهمها عائداً بنسبة 4 ٪ - بفضل توزيعات الارباح التي زادت لمدة 64 عاماً متتالياً، ومع ذلك فهي تستهلك حوالي 62 ٪ فقط من ارباحها.

وربما أفضل من ذلك، يتوقع المحللون نمواً متواضعاً في توزيعات الارباح يبلغ حوالي 6.6٪ سنوياً على مدى السنوات الخمس المقبلة أو نحو ذلك. معدل نمو كهذا يعطي المستثمرين سبباً وجيهاً للاعتقاد بأن الشركة يمكنها الحفاظ على اتجاه زيادة توزيعات الارباح بمرور الوقت. هذا يعني أيضاً أن السوق ليس لديه توقعات عالية بشكل لا يصدق، والتي، عند دمجها مع تقييمها الحالي المعقول، يمكن أن تساعد في تخفيف مخاطر المزيد من الانخفاضات.

ولإعطاء سبب إضافي للإيمان بمستقبلها، فإن شركة 3M لديها ثقافة ابتكار راسخة بقوة. هذه هي الطريقة التي يمكن بها لنفس الشركة التي تصنع ملاحظات Post-it وشريط سكوتش أن تصنع منتجات متنوعة مثل أقنعة الوجه N95 ومجموعات إصلاح السيارات. تعني ثقافة الابتكار هذه أنه على الرغم من أن المستقبل غير مؤكد أبداً، فهناك فرصة جيدة لتجد شركة 3M طريقة للتكيف والازدهار فيه.

المصدر: الرسم البياني اليومي لسعر (سهم MMM)، TradingView. نطاق البيانات: 18 يناير 2013 إلى 16 يونيو 2022. تم الإعداد في 16 يونيو 2022. يرجى ملاحظة أن الأداء السابق ليس مؤشر موثوق للنتائج المستقبلية.

تعمل شركات الوساطة مثل شركة CAPEX كوسيط مالي مرخص ومنظم ومسجل في الاسواق المالية العالمية من قبل هيئة تنظيم الخدمات المالية في سوق أبو ظبي العالمي (ADGM) (ترخيص رقم 190005) وتمكن المستثمرين من تداول الاسهم دون الحاجة إلى التواجد في قاعة التداول بأنفسهم. هل تعلم أنه يمكنك فتح محفظة الاسهم بمبلغ 250 دولار فقط وإضافة الاسهم الموزعة للأرباح إليها؟ ابدأ اليوم!

ستانلي بلاك أند ديكر، هوم ديبوت، و 3M والعديد من الشركات, هي شركات قوية تبدو وكأنها تتمتع بالقدرة على البقاء خلال هذا السوق المتدهور الحالي وإلى أيام أكثر إشراقاً في المستقبل. لقد أتاحتها عمليات البيع المكثفة الأخيرة في السوق بأسعار معقولة، في حين أن توزيعات الارباح تقدم للمستثمرين أموالاً نقدية باردة وصعبة من أجل صبرهم وهم ينتظرون مستقبلاً أفضل.

إذا كان هناك جانب إيجابي للسوق الهابطة، فإن عروض مثل هذه تميل فقط إلى الظهور عندما تبدو تلك الأيام الأكثر إشراقاً وكأنها بعيدة جداً. لا أحد يعرف حقاً كم من الوقت سيستغرق تعافي السوق. إن الحصول على توزيعات ارباح اسهم جيدة ويحتمل أن تنمو أثناء انتظارك لذلك اليوم القادم يجعله بالتأكيد اقتراحاً أكثر قبولاً. لذا قرر بنفسك أي من هذه الشركات قد تستحق مكاناً في محفظتك، واحصل على مكان أفضل للتخلص من التوتر.

لاتسنى أن الاستثمار في الاسهم التي تقدم توزيعات الارباح عبر شركات التداول الموثوقة سوف يوفر لك إمكانية الوصول إلى جميع الاسهم الموزعة للأرباح والمدرجة ضمن سوق الاسهم الامريكي و سوق الاسهم الاوروبية و سوق الاسهم الاسيوية باستخدام الرافعة المالية التي تمكنك من فرصة استثمار مبلغ مالي بسيط في اسهم الشركات التي توزع أرباحاً دورية عبر افضل منصات التداول، تتطلب مهارة اختيار اسهم توزيعات الأرباح الكثير من الممارسة، اختبر اداء سعر الاسهم الموزعة للأرباح باستخدام حساب التداول التجريبي المجاني الخالي من المخاطر على افضل منصات التداول ميتاتريدر 5، سوف يوفر لك خبراء عرب بيرغ كل الدعم والتوجيه والتعليم الذي تحتاجه لبدء عملية الاستثمار في الاسهم التي تقدم توزيعات الأرباح.

1.الاكتتاب IPO | اكتتاب جديد | الاكتتابات الجديدة 2022

2. الاستثمار في الاسهم | كيفية شراء الاسهم | افضل معادلة للاسهم

3. صناديق الاستثمار ETF | ارباح صناديق الاستثمار | صندوق الاستثمار

ابق على اتصال بالأسواق

عرب بيرغ ArabBerg هو مزيج لمجموعة من الخبراء المحترفين في مكان وزمان واحد، تُقدم أكاديمية عرب بيرغ مجموعة واسعة من الأبحاث والتحاليل وكل ما تحتاجه من الادوات الفنية والأساسية لبناء استراتيجيات تداول ناجحة عبر خبرات تمتد لأكثر من 22 عام في الأسواق الماليّة. عرب بيرغ هو أكثر من مجرد موقع للأبحاث والتحاليل - إنه شريك للتداول الناجح.